返しても返しても借金生活から抜け出せないと、どうしていいか分からなくなってしまう方も多いです。

「もう自己破産するしかないのか…」「夜逃げするしかないのか…そんなことできるのか」など、いろいろなことを考えてしまうでしょう。

今は、ネットで簡単にお金が借りられるため、気付いた時には想像以上に借金が増えてしまったという方も多いでしょう。

この記事では、できるだけ短期間で無理なく借金を返済していくコツをご紹介していきます。

借金の返済で最も大切なことは、「借金額を明確にすること」「きちんと返済計画を立てること」です。

当たり前のことのようですが、借金で動揺していると見落としてしまいがちです。

冷静に借金額を整理した上で、毎月いくらを返済すれば、いつまでに返済が終わるということを具体的にイメージできるようになると、借金返済のモチベーションも上がります。

また、万が一返済が難しい事がわかったとしても、早期に対処する事で借金問題は解決することができます。

この記事では、借金返済のコツをご紹介していきますので、ご自身にあった返済方法を選んで、返済計画の参考にしてみてください。

目次

返済計画を立てるための3STEP

「借金が膨らんでいるかもしれない…」となんとなく分かっていても、直視するのが怖かったり、面倒臭くて、先延ばしにしてしまいがちです。

しかし、そのまま放置してしまうと、いつまでもお金の不安から抜け出すことはできません。

また、借金には利息もあるため、思っている以上にあっという間に借金が悪化していきます。

できることから着実に対処していきましょう。

STEP1.現在の借金額を明確にする

まずは、現況を把握することが大切です。次のような表を作成することをおすすめします。

| 借入先 | 借入残高 | 金利手数料 |

| A社 | 224,999円 | 18% |

| B社 | 538,704円 | 11% |

| C社 | 241,920円 | 16% |

| 合計 | 1,005,623円 | − |

この時、大雑把に計算をせずに1円単位できちんと計算してください。また、複数の会社から借り入れをしている場合は、特に注意してください。

現在自分が何社からいくら借りているか、正確に把握しておきましょう。

もし、自分の借金額が分からなかったら、次の方法で調べることができます。

借入先が分かる場合

銀行や消費者金融など借入先がわかっている場合は、ほとんどの業者が用意している「会員専用ページ」で調べることができます。

また、業者の会員証やホームページに記載されているお問い合わせ用電話番号に直接電話して借金の残額を問い合わせても大丈夫です。

借入先が分からなくなった場合

多重債務になると「どこからいくら借りたかわからない」という場合もよくあります。

その場合は、信用情報機関に問い合わせましょう。

信用情報機関とは、個人の信用記録(借金、ローン、クレジットカードの履歴)などを管理している機関です。

銀行や消費者金融、カード会社などすべての金融業社はこのいずれかに加盟して、信用情報機関を通して、信用情報を集約しています。

そのため、この信用情報に問い合わせることで、あなたの取引情報を把握することができます。

信用情報機関は以下の3つがあります。これら3つの信用情報機関に電話やネットで問い合わせれば、10日程度ですべての借金の情報を調べることができます。

| 株式会社シー・アイ・シー(CIC) | 主にクレジットカード会社・消費者金融・銀行が加盟 |

| 株式会社日本信用情報機構(JICC) | 主に消費者金融、クレジットカード会社が加盟 |

| 全国銀行個人信用情報センター(KSC) | 主に銀行が加盟 |

STEP2.自分の収支を把握して返済可能額を計算する

借金の現状を把握できたら、次は自分の給料からどのくらい返済に充てられるかを計算します。

| 給料 | 25万円 |

| 家賃 | 6万円 |

| 光熱費 | 1.5万円 |

| 食費 | 5万円 |

| 通信費 | 1.5万円 |

| 交際費 | 3万円 |

| 娯楽費 | 3万円 |

| 残り | 5万円 |

今回計算したケースでは、毎月5万円までは返済に充てられることになります。このとき支出を多めに設定しておくことをおすすめします。

特に交際費、娯楽費は、友人や会社の同僚と飲みに行ったり、コンビニでの飲み物の買い物が増えたり、些細なことで上振れることが多いので、注意が必要です。

返済額を見積もる目的は、ほぼ確実に返済できる金額を把握することです。背伸びをして「今後、食費を節約しよう」と低めに設定しても、途中で断念するのであれば意味がありません。

毎月の支出・収入を振り返りながら、無理なく生活できる金額を把握しておきましょう。

現在の借金額やこれから返す額を調べて現状と向き合うのは、精神的な負担の大きな作業ですが、借金完済に向けて避けては通れません。

現状を踏まえ、しっかりと地に足のついた返済計画を立てることによって、借金生活から抜け出しましょう。

STEP3.利息を計算して具体的な返済計画を立てる

借金額と毎月の返済可能額が計算できたら、実際に返済計画を立ててみましょう。

利息は、借入残高と年率、そして利用日数によって決まり、次のように計算できます。

ここで、借金が150万円ある人が毎月5万円返済していく場合を例に見ていきましょう。

返済計画(例)

消費者金融の標準的な金利を15%とすると、借金150万円に対して1ヶ月にかかる利息は、次のようになります。

150万円×15%÷365×30=18,493円

つまり、返済した5万円のうち1万8,293円は利息分の支払いになるため、元金の返済は3万1,707円です。

この場合、翌月の元金は以下のようになります。

150万 – 3万1,707円 =146万8,293円

翌月は、146万8,293円に対してまた利息がかかることになります。

このペースで返済すると、完済には約3年かかり、支払う利息の総額は39万1,756円となります。

仮に、毎月3万円を返済していく場合も考えてみると、完済までには約7年近くかかり、支払う利息は86万8,611円となります。

これは、毎月5万円返す場合の2倍以上の金額です。

このシミュレーションから分かるように、いかに元金を減らしていくかというのが、返済計画を立てる上で大切なポイントです。

少しでもラクに返済する5つのコツ

できるだけ多くの借金を返済に充てたいからといって、極端に切り詰めた生活をしていては長く続きません。

このページでは、今の生活をあまり変えることなく、少しの工夫で、できる限り早く返済するコツを紹介していきます。

借金返済のシミュレーションでもご紹介した通り、できるだけ早く元金を減らすことが大切です。

毎月の返済額が増えれば、元金が早く減りますので、できることから実践していきましょう。

(1)今の生活をあまり変えずに節約する

返済金を少しでも多くするために、まずは日々の暮らしの中で削れる出費は削っていくことが大切です。

格安スマホに乗り換える

(節約額:4000円/月)

docomoやau、Softbankといった大手キャリアと契約している場合、月額8,000円以上の料金がかかっているのではないでしょうか。

実は、格安スマホに乗り換えれば、高くても月額4,000円程度になります。また、各社が普及のために基本料金半額などのキャンペーンをしているため、さらに安く利用することもできます。

少し前までは、格安スマホは大手キャリアのようなサポート体制はない、場所や時間によっては通信速度が遅かいといったデメリットが言われていましたが、最近ではサービスの品質が向上しており、日常的に使うには全く不便がない程度でしょう。

携帯料金は毎月かかる出費です。ここを節約できると家計は大変助かります。まだ利用したことがない場合は、検討してみてはいかがでしょうか。

自宅のインターネット契約を見直す

(節約額:2000円/月)

自宅のインターネット環境も大手のWiFiサービスからSIM Wi-Fiに切り替えることで月2000円程度も節約できます。

また、自宅でも調べ物はスマホで済ませてしまうのでWi-Fiはほとんど使っていないというケースでしたら、思い切ってインターネット回線を解約するというのも選択肢の一つです。

こちらも毎月かかる費用であるため、長期的に節約効果は大きくなります。

新聞を電子新聞に切り替えるor解約する

(節約額:3000円/月)

最近ではスマホで新聞を読む人も増えています。コンテンツもリアルタイムに更新されるため、最新の情報が入手できます。紙の新聞にこだわりがないのであれば、新聞を電子新聞に切り替えることで費用を抑えることできます。

また、もしかしたら、とりあえず契約はしていたけど、結局読まないで、なんとなく契約し続けている人も多いのではないでしょうか。新聞の契約内容を見直してみるのも有効です。

動画配信サービスの解約

(節約額:1000円/月)

見たいドラマや番組があって動画配信サービスに登録したけれど、一通り見終わったら全然利用しなくなってしまった、というケースは少なくはありません。

少額なので解約するほどでもないと思って放置しがちですが、毎月のことなので積み重なると意外と高額になります。

実は、会員数が増えるにつれて徐々に値上げをしているので、気がつくとかなりの浪費額になっていることもあります。

(2)保険を解約する

生命保険などを解約し、解約払戻金で返済するという方法もあります。

保険の解約払戻金は、契約期間、保険の種類、保険金額によって異なりますが、一般に次のように計算されます。

契約者価額はこれまでに支払った保険金の合計金額ではなく、そのうち将来の保険金の支払いなどに充てるため積み立てられた金額です。

解約控除は保険契約締結にかかった費用のうち未回収の金額です。

保険会社によっては、問い合わせれば具体的な解約払戻金額を教えてくれます。

解約することで月々の保険料の支払いもなくなるので、一石二鳥の策ともいえますが、デメリットもあることを念頭に置いて判断しなければなりません。

メリット

- 解約払戻金で一括返済や繰り上げ返済ができる

- 月々の保険料の支払いがなくなり、返済がラクになる

デメリット

- 万が一の保障が受けられなくなる

- 再加入の時に、保険料が割高になる

(3)おまとめローンで借金を一本化

おまとめローンは、より金利が低い金融機関でお金を借りて、他の金融会社の借金を返済することで、借金をより金利が低い金融機関に一本化する方法です。

借金が一本化することで、支払い先が一つになり、毎月の返済日も特定の1日になるので、管理がラクになり、精神的な負担が減ります。

銀行や銀行系の消費者金融各社がおまとめローンを提供しているため、自分の目的に合ったものがあれば活用することも一つの手です。

しかし月々の返済額を減らすことで返済が長期化し、返済総額が増えてしまうことがあるので注意しましょう。

メリット

- 毎月の返済額を減らせる

- 借金を1つにまとめることができる

デメリット

- 利率が大きく下がらなければ、返済額が減ることで元本の減りも少なくなる

- 返済期間が長期化して利息が増えることも

(4)退職金で一括返済する

会社員であれば、退職金を借金返済に充てることもできます。

借金返済も大事ですが、勤めている会社を辞めるというのは大きな決断です。その後の人生プランも含めて総合的に判断する必要があります。

もともと転職を考えていた人や、定年が近く早期退職者制度などを利用するのであれば有効な手段かもしれません。

メリット

- まとまった額を一度に返済できるので元金が減って利息が軽減し、トータルの返済額が減る

- 借金生活から早く抜け出せる

デメリット

- 退職後の生活や老後の資金操りや生活が苦しくなる

- 転職すると収入が減るリスクがある

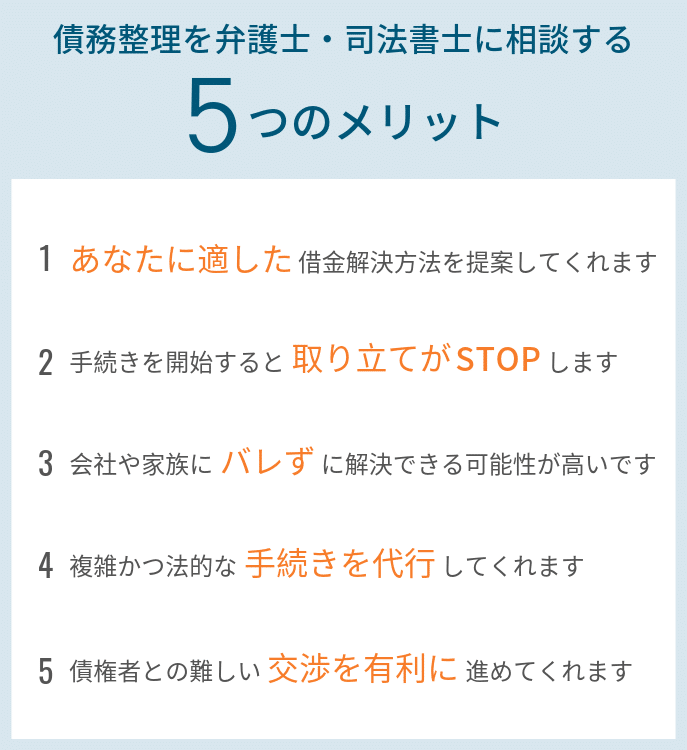

(5)弁護士・司法書士に相談する

ここまでご紹介した方法でも、返済がなかなか難しいという場合には、弁護士や司法書士に相談することをおすすめします。

弁護士や司法書士は法律のエキスパートです。実は借金問題を専門にする弁護士・司法書士がいます。そのような専門家であれば、適切なアドバイスを受けることができます。

法律相談というと高額な相談料がかかるように思えますが、相談だけであれば無料としている事務所はたくさんあります。

また、弁護士には依頼者の秘密を守る義務(守秘義務)があり、弁護士に相談した内容が外部に漏れる心配はまずありません。

誰にもバレたくない一心で自分ひとりですべてを抱え込んでいては、状況を変えることは難しいでしょう。

借金返済に行き詰まりを感じる方は、一度弁護士・司法書士に相談してみることをおすすめします。

借金の減額や分割払いができる「債務整理」

借金を滞納してしまうと、「遅延損害金」という延滞料が加算される上に、最終的に裁判で訴えられて財産が差し押さえられてしまうこともあります。

そのため、借金が苦しい場合には、なるべく早く対処することが大切です。

ここまでご紹介した方法では対処が難しい場合は、弁護士や司法書士に相談して「債務整理」を検討することをおすすめします。

債務整理とは、「弁護士や司法書士に依頼することによって、借金の元本の減額や将来利息の免除などができる、国が認めた法的手続き」です。

弁護士や司法書士が行う法的手続きをいうとハードルが高く、「自分には関係ない…」と思ってしまう方もいるかもしれません。しかし、債務整理は、基本的にどなたでも利用できる国の救済措置です。

毎年200万人以上(※推定)が債務整理で借金問題を解決しているとも言われています。

この債務整理には、任意整理・自己破産・個人再生・特定調停の4つがあります。

| 任意整理 | 裁判所を通さず、弁護士や司法書士が貸金業者と交渉することで、将来利息のカット(場合によっては元本の減額)によって月の返済額を抑える。無理なく返済を続けたい方におすすめ。リスクやデメリットが少なく、もっとも利用者が多い。 |

|---|---|

| 個人再生 | 裁判所を通して、借金を原則5分の1に減額して、し、3~5年で完済する手続き。所有する家を残すことができるのも特徴。他の借金返済で住宅ローンの返済が圧迫されてしまっている方におすすめ。再生計画と継続した収入が必要。 |

| 自己破産 | 裁判所を通して、借金をゼロにする手続き。借り入れの総額が大きく、毎月の返済で生活すら圧迫されている方・人生の再スタートを切りたい方におすすめ。借金はなくなるが、家や車などの財産は失う。 |

| 特定調停 | 裁判所を通して、調停委員が貸金業者と交渉することで、元本の減額や利息のカットによって、借金を3~5年で完済する手続き。低額の予算で借金を何とかしたい方におすすめ。手続きが複雑で成功率が低い。 |

どの手続きを選ぶべきかは、借金をしている方の借金額や期間、経済状況などによって異なります。

債務整理の中で最もよく利用されているのが「任意整理」です。

任意整理は利息をゼロにして元金だけを返済する手続きで、個人再生や自己破産よりも手続きが比較的簡単なことが特徴です。

先ほどもお話ししたとおり、借金返済がスムーズにいかないのは利息が発生するため。その利息をカットするだけでも返済の負担はグッと減らせます。

ただし、どの債務整理手続きを選択するかは、あなたの借金額や収入状況などを基に検討することになります。専門家には、メリットだけでなくデメリットや対処法なども含めて相談しておくといいでしょう。

借金を返済するためには信頼できる相談相手を見つけることが重要

借金返済で最も重要なことは、返済計画をしっかり立てることです。

まずはご自身の状況にあった返済のコツを実践してみて、返済を目指すべきです。

しかし、返済計画を立ててみて、収入と借入金のバランスを考えると日々の生活の中での工夫するくらいでは解決できそうにない場合もあるかもしれません。

借金返済が困難な状況になったら一人で抱え込まないようにしてください。自分の力で解決を試みてもうまくいかないケースがほとんどです。

助けになってくれる存在こそが借金返済のための最善策といってもいいかもしれません。

しかし、借金のことはなかなか相談しづらいのが現状ではないでしょうか。そんな時に頼りになるのが弁護士や司法書士です。

弁護士や司法書士の中には債務整理を専門で扱っている人も多く、最善の解決策を提案してくれるはずです。

まずはご自身の状況を客観的に判断できる弁護士に相談して、最適な方法を一緒に探っていきましょう。

借金に関するご相談はこちら|5分程度のお電話で対応可能です

当サイトがおすすめする「みつ葉グループ」は、2012年3月に創業し、8年目を迎える総合士業グループです。東京・福岡・大阪・札幌・広島・沖縄の6拠点で、経験豊富な債務整理専属チームがフルサポートしています。

みつ葉グループは、弁護士・司法書士・行政書士・税理士・土地家屋調査士など多数の専門家を有する総合士業グループです。そのため、それぞれの専門家が連携・協力することで、あなたの状況に最適なワンストップサービスを提供することが可能です。

全国で365日24時間、いつでも相談可能です。また、相談は無料で受付けており、安心して相談できる良心的な事務所です。また、職場や家族、知人に知られたくないという方にもサポートをしています。

気になる費用ですが、分割払いができるため、手元にお金がなくても気軽に相談ができます。

みつ葉グループは、本当に必要な手続きを見極めてくれる良心的な法律・法務事務所です。もし借金問題に苦しんでいるなら、一人で悩ますに、まずは相談してみてください。あなたの借金の状況に合った、最善の解決方法を提案してくれます。

_v2-2-1.png)