- 通知の「送り主」「内容」が正しいかを確認しましょう。

債権回収会社と偽って架空請求をする偽業者が報告されています。まずは慌てずに通知の「会社名」「住所」「電話番号」が正しいかを確認してください。 - 借金の時効を確認しましょう。

最終支払日から5年/10年以上経過すれば時効が成立します。しかし、借金を認めるやり取りがあれば、それまでの時効期間はリセットされてしまいます。 - 弁護士や司法書士に依頼して「債務整理」を検討しましょう。

どうしても返済ができない場合には、国が制定した借金の救済措置「債務整理」を利用することで安全かつ確実に借金問題を解決できる可能性があります。

目次

日貿信債権回収サービスとは

「日貿信債権回収サービスって何の会社?無視したらダメ?」

日貿信債権回収サービスは、日貿信グループの債権回収会社(サービサー)です。

債権回収会社とは、銀行などから債権を買い取り、借金の取り立てを専門に行う企業です。取り立て専門と聞くと、恐喝まがいの取り立てをイメージしするかもしれませんが、法務省から正式に認められています。

債権回収会社は、法律で認められた企業である以上、取り立てには適切な対応が必要です。一般的に、借金の取り立ては、借入れをした貸金業者が直接行いますが、これを取り立ての専門業者に委託されたというのは危険信号です。

また、日貿信グループは不動産関連事業を中心に様々な投資業務を行なっています。また、平成31年4月から「家賃保証」のサービスを開始しています。そのため、家賃の滞納をすると、日貿信債権回収サービスから取り立てがくることも考えられます。

日貿信債権回収サービスから届く通知は全て督促

長年、借金を滞納していると、日貿信債権回収サービスから催告書が届く場合があります。

通知書のタイトルは様々ですが、内容が借金の請求であることに変わりはありません。身に覚えのない会社だから言ってと架空請求と間違えないように注意してください。

下記のようなタイトルで送られてきます。

請求書の主なタイトル

- ご通知

- 債権譲渡通知書

- 法的措置予告通知

「債権譲渡通知」は債権回収会社による督促の始まり

日貿信債権回収サービスの通知には、「債権譲渡通知」というものがあります。

これは、「債権が元債権者から日貿信債権回収サービスに譲渡された事を通知する書類」です。

債権譲渡通知には、以下のような項目が記載されています。

当社は、貴殿に対し、後記表示の貸金債権を有しておりますが、令和◯年◯月◯日に、◯◯債権回収株式会社に譲渡しましたので、その旨を通知いたします。

今後のお支払いやお問い合わせは、後記表示の◯◯債権回収株式会社宛にお願い致します。

(債権の表示)

当社が貴殿に対して、令和◯年◯月◯日付金銭消費貸借契約に基づき貸し付けた金◯◯万円の貸金債権

(債権譲渡人の表示)

譲渡人 ◯◯株式会社

代表取締役 ◯◯◯◯

担当 ◯◯◯◯

住所 東京都渋谷区

電話 03-xxxx-xxxx

振込口座 ◯◯銀行◯◯支店

普通 xxxxxxx

名義 ◯◯◯◯

以上、通知いたします。

債権譲渡通知は、届いた段階ですぐに何らかの措置が取られるわけではありませんが、債権譲渡があったのだという事実を通知する書類だと覚えておいてください。

一般的に、取り立ては借入れをした貸金業者が行われますが、これが取り立ての専門業者に委託されたということは危険信号です。

日貿信債権回収サービスから通知が届いたときの対処法

「督促状が届いたけど返済できない…どうしよう」

身に覚えのない会社からの通知だからと無視してしまう人もいますが、日貿信債権回収サービスから通知が届いた場合、無視だけは絶対にしてはいけません。

債権回収会社から通知が届く場合、裁判や差し押さえ強制執行の一歩手前の可能性があるため、一刻も早い対応が求められます。

STEP1. 通知の「送り主」「内容」が正しいかを確認する

「知らない会社から請求書が届いたけど、詐欺じゃないの?」

債権回収会社を装った偽業者が報告されています。債権回収会社は法務省に認可されているため、その信用力を悪用する業者もいます。

まずは督促の送り主が本当に「日貿信債権回収サービス」であるかを確認することが大切です。

通知に記載されている「会社名」「住所」「電話番号」が正しいかを確認しましょう。

| 会社名 | 株式会社日貿信債権回収サービス [Nichiboshin Servicer,Ltd.] |

|---|---|

| 住所 | (東京本社)東京都中央区日本橋1丁目12番8号 第二柳屋ビル5階 |

| 電話番号 | (東京本社)03-3271-4456 |

| 許可番号 | 2000年6月8日 法務大臣 営業許可番号 第35号 |

これらの情報と一致していない場合や身に覚えがない場合は、詐欺の可能性もあります。

念のため、正式な電話番号に電話して「督促のハガキ・電話があった」旨を伝えて、借金が日貿信債権回収サービスに移っているのかどうかを確認するのも良いでしょう。

「請求内容」「支払期限」「滞納金額」についてもしっかり確認してください。

STEP2. 借金の時効を確認する

「もう何年も支払っていないけど、なんで今さら…」

意外かもしれませんが、借金には時効があります。5年以上返済していない場合、時効となる可能性があるのです。

日貿信債権回収サービスからの通知が「請求書」の場合、「約定返済日」「支払期日」「期限の利益喪失日」といった項目がないか確認してください。

もし、そのような項目がある場合、その日付が5年以上前であれば消滅時効を主張できる可能性があります。

債権回収会社からの通知には、時効を中断させる狙いがあります。最後の返済から5年以上経過していると思われる場合は、安易に連絡しない方が安全です。

焦って連絡をしてしまい、1円でも返済をしてしまったり、担当者と電話で分割払いの話をしたり、減額のお願いをすると債務の承認となってしまい、それまで進行していた借金の時効期間がリセットされてしまいます。

特に以下の対応には注意してください。

時効が中断する代表的な行為

- 電話で分割払いの話をしてしまう

- 借金の一部を振り込んでしまう

- 和解書や示談書にサインしてしまう

- 借主(債務者)の方から借金の減額を持ち掛けてしまう

法的知識が必要な手続きであり、闇雲に対応すると危険なため、ご自身で対応するのに少しでも不安がある場合は、弁護士や司法書士に相談することをおすすめします。

借金問題の経験豊富な弁護士や司法書士であれば、日貿信債権回収サービスに受任通知を送り、すぐに請求を止めて、時効の中断事由がないか確認したうえで、確実に消滅時効の手続きを行います。

条件によっては時効期間が10年になることも

以下に該当する場合は、時効期間が10年に延長されることがあるため注意が必要です。

- 債務名義の記載がある場合

- 訴状や支払督促が届いた場合

該当する方、心当たりがある方、不安がある方は、以下の記事を一度お読みください。

例えば、金融機関から借金をしていたものの、5年間以上一切請求もされず、返済もしていなかった場合、その金融機関に「消滅時効」を主張すると、金融機関は返済を請求することができなくなります。

借金を認める念書を交わすなど書面だけでなく、電話などで連絡をして「もう少し支払いを待ってください」など、うっかり口頭で話をするだけでも成立してしまいます。

STEP3. 日貿信債権回収サービスに返済計画を相談する

「最終返済日から5年経過していない」あるいは「誤って時効中断をしてしまった」ために時効が成立しない場合、借金を返済する義務があります。

対応しようと思えばできたのに、引き落とし口座の変更などが面倒で、つい先延ばしにしているうちに債権回収会社から通知が来てしまったという方も多いものです。

このような場合は、日貿信債権回収サービスに連絡して支払いの意思があることを伝え、具体的な返済方法について相談しましょう。

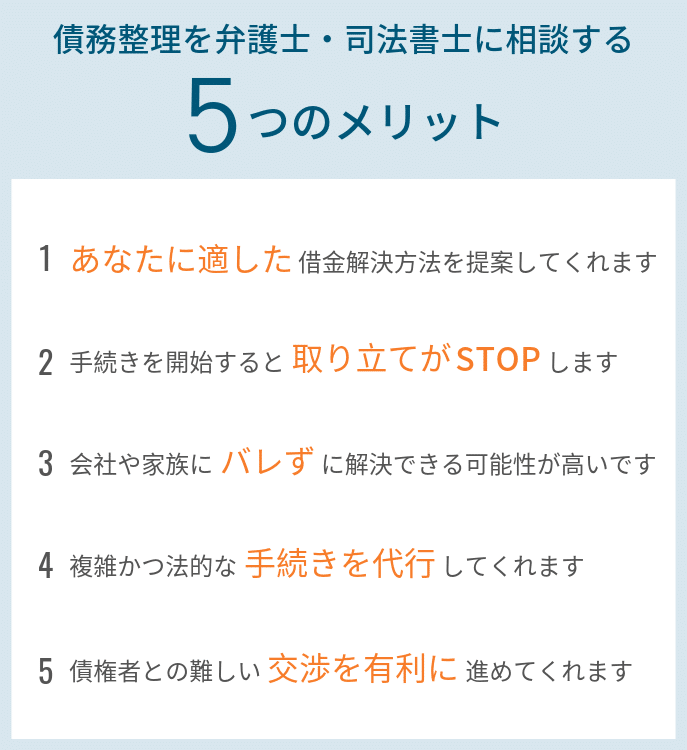

STEP4. どうしても返済できない場合は弁護士や司法書士と「債務整理」を検討する

時効が成立せず、返済目処も立たない場合、すぐに弁護士や司法書士に相談することをおすすめします。

日貿信債権回収サービスからの通知を放置すると、督促が続き、最終的に裁判を起こされ、家、車、預金、給与などあらゆる財産を差し押さえられてしまいます。

通知を無視する方の中には、借金の返済に充てられるお金がないために連絡をできない方もいるかもしれません。

弁護士・司法書士なら、これらを今すぐ安全に止めることができます。

何も行動しなければ、状況がますます悪化してしまいます。もし借金で悩んでいるなら、なるべく早めに弁護士や司法書士に相談してください。

弁護士や司法書士に依頼することによって、国が認めた法的手続きである「債務整理」を利用することが可能です。これによって、借金の元本の減額や将来利息の免除などができる可能性があります。

高額な費用のイメージの強い弁護士や司法書士はハードルが高いように感じるかもしれませんが、実際にはいくつかの手順を踏むだけで借金生活から解放される可能性があるため、弁護士や司法書士に相談する方が安く済むケースが多くあります。

弁護士・司法書士への相談・依頼を通じて分割払いで借金を支払うことが可能です。気軽に連絡してみてください。

借金の減額や分割払いができる「債務整理」

債務整理とは、「弁護士や司法書士に依頼することによって、借金の元本の減額や将来利息の免除などができる、国が認めた法的手続き」です。

弁護士や司法書士が行う法的手続きをいうとハードルが高く、「自分には関係ない…」と思ってしまう方もいるかもしれません。しかし、債務整理は、基本的にどなたでも利用できる国の救済措置です。

毎年200万人以上(※推定)が債務整理で借金問題を解決しているとも言われています。

この債務整理には、任意整理・自己破産・個人再生・特定調停の4つがあります。

| 任意整理 | 裁判所を通さず、弁護士や司法書士が貸金業者と交渉することで、将来利息のカット(場合によっては元本の減額)によって月の返済額を抑える。無理なく返済を続けたい方におすすめ。リスクやデメリットが少なく、もっとも利用者が多い。 |

|---|---|

| 個人再生 | 裁判所を通して、借金を原則5分の1に減額して、し、3~5年で完済する手続き。所有する家を残すことができるのも特徴。他の借金返済で住宅ローンの返済が圧迫されてしまっている方におすすめ。再生計画と継続した収入が必要。 |

| 自己破産 | 裁判所を通して、借金をゼロにする手続き。借り入れの総額が大きく、毎月の返済で生活すら圧迫されている方・人生の再スタートを切りたい方におすすめ。借金はなくなるが、家や車などの財産は失う。 |

| 特定調停 | 裁判所を通して、調停委員が貸金業者と交渉することで、元本の減額や利息のカットによって、借金を3~5年で完済する手続き。低額の予算で借金を何とかしたい方におすすめ。手続きが複雑で成功率が低い。 |

どの手続きを選ぶべきかは、借金をしている方の借金額や期間、経済状況などによって異なります。

債務整理とは、あなたの借金を整理して無理のない返済額にする方法です。

借金返済を楽にして、生活を立て直すことができます。苦しい借金生活を抜け出すために、ぜひ弁護士や司法書士にお気軽に相談してみてください。

日貿信債権回収サービスからの通知を放置するとどうなるのか

「今までもカード会社からの通知を放置しても問題になったことはないから、今回も大丈夫かな?」

繰り返しになりますが、債権回収会社から通知が届くということは、裁判や差し押さえなどの法的措置に、いつ移行してもおかしくはない状況です。

ここからは、日貿信債権回収サービスが取り立ての際に、どのような対応をするのかご紹介していきます。

| 滞納直後〜1ヶ月 | 電話やハガキによる督促 |

|---|---|

| 滞納から約1ヵ月 | 配達証明・内容証明による督促 |

| 1ヵ月以上にわたり全く連絡しない場合 | 自宅訪問/ブラックリストの登録/一括請求 |

| 支払い遅延が長引き、何も連絡せずに無視する場合 | 裁判や差し押さえなどの法的手続き |

電話やハガキ、自宅訪問による取り立てと一括請求や法的措置に

日貿信債権回収サービスに債権が移ると、まずは電話やハガキによる取り立てが行われます。

それでも支払いがない場合は、「一括請求」の通知が送られてきます。この一括請求が送られてくると、裁判や差し押さえ強制執行も近いと考えてください。

日貿信債権回収サービスは、法務省が許可した正式な企業であるため、深夜や早朝に電話や恫喝をしたり、近所や玄関に張り紙を貼るといった違法な取り立てはしません。

しかし、無視を続けると親や保証人、職場に電話をかけて来たり、自宅訪問するなど取り立てが厳しくなっていきます。

やがて「○月○日までにご連絡をいただけない場合には、法的措置を採らせていただきます」などと記載した内容証明郵便も届くことがあります。(一度目からこうした通知が届くケースもあります)

このような通知は、裁判所を利用せず交渉で解決できる最後通告のようなものです。

催告書を無視し続けると簡易裁判所を通して督促が来る

催告書を放置し続けると、早ければ1ヶ月程度で簡易裁判所から「支払督促」が届きます。

支払督促とは、「このまま滞納を続けると、財産を強制的に差し押さえます」という通知書です。

簡易裁判所の支払督促は、特別送達という特殊な郵便で届きます。特別送達とは、公的な機関から書類を送る時に使われる方法で、封筒の表面には特別送達である旨が記載されており、必ず配達員から手渡しされます。

裁判所から普段目にしない形で督促が届くと動揺すると思いますが、絶対に放置してはいけません!

身に覚えのない請求ならば、同梱されている異議申立書を支払督促の受け取り後、2週間以内に簡易裁判所に提出しなければならず、無視してはいけません。

裁判所からの督促も無視すると訴訟を起こされ最終的には強制執行

簡易裁判所から届いた督促状は、書類を受領してから2週間以内に何らかの返答をする必要があります。

これを無視して期日を過ぎてしまうと、全面的に日貿信債権回収サービス側の請求が認められ、裁判所から支払い命令が出てしまいます。

判決は、支払い命令を受け取ってから約2週間で確定し、いつ財産を差し押さえられてもおかしくない状況になってしまいます。

支払督促を受け取ってから2週間を経過すると、その日から30日間、債権者は仮執行宣言の申立てをすることができます。裁判所書記官がこの申し立ての内容を審査して、問題がなければ仮執行宣言が発付され、仮執行宣言付支払督促が債務者に送られます。

このとき再び異議を申し立てる機会が与えられますが、このときにも何もしなければ、債権者は裁判所に差押等の強制執行の申立てをすることができます。

裁判放置をして強制執行をされてしまうと、問答無用で大切な財産を持ち出されてしまいます。

差し押さえの対象になるものは、預貯金や生命保険、株式、給料などにとどまらず、車や貴金属、骨董品なども含まれます。原則的には、最低限の生活の保障のためのもの以外はすべて対象になります。

このように多くのものを差し押さえられてしまうと大事なものを失うばかりではありません。給与が差し押さえられると会社に居づらくもなってしまいます。

実質上は生活が成り立たない状況になってしまうでしょう。また、この段階になってしまうと、弁護士や司法書士でも対処することは非常に難しくなります。

そのため、強制執行まで事態が進む前に手を打つことが大切です。

債権譲渡されても保証人や連帯保証人の返済義務はなくならない

債権が債権回収会社に譲渡されでも、保証人や連帯保証人の立場は変わりません。

債権回収会社と直接、保証契約を交わしたわけではないですが、保証人や連帯保証人としての義務がなくなるなどということはありません。

債権が別の会社に移った時に保証契約もそのまま移行されます。したがって、保証人は、債権回収業者に債権が譲渡されたとしても、同様の保証義務を負います。

保証人や連帯保証人もあなたと同じように状況が悪くなっていると言うことです。

債権譲渡の時点で信用情報には傷がついている

債権回収会社に債権譲渡が行われるということは、不良債権のなかでも相当程度の重い債権となっている状況です。つまり、長期間、借金を滞納している状況です。

そのため、債権譲渡が行われる時点で、信用情報機関に登録されています。つまり、ブラックリスト入りです。

ブラックリストに載ってしまうと、返済能力に問題があると判断され、銀行や消費者金融などからの借り入れはもちろん、クレジットカードを作成することも困難になります。

この他にも「債権譲渡」と「信用情報」は、借金の時効とも関わりがあります。時効の可能性がある方は、こちらもご参考ください。

まずは弁護士・司法書士に相談

借金の取り立てに悩んでいる人のなかには、誰の力も借りずに自分で解決したいと思っている人もいます。

しかし、債権回収業者が連絡してくる時点で借金の返済が難しい状況です。

この状況で何をすれば、自分で解決できるのでしょうか。残念ながら、自力での解決は容易ではありません。

もしできたとしても、そこまでの道のりは険しいものになるでしょう。

できるだけ早く、苦しみのない生活を取り戻すためには、自分で解決しようとしないで弁護士や司法書士に相談することです。

債権回収業者への対応はもちろんのこと、自己破産すべきなのか、ほかの債務整理の手段を選ぶのがよいのかといったことも、専門家である弁護士や司法書士なら的確に判断しアドバイスしてくれます。

また、最初の相談は無料ですし、契約して弁護士・司法書士費用がかかることになっても分割払いができます。

まずは、無料相談を利用してみましょう。

日貿信債権回収サービスの取り立てに関するお問い合わせ

当サイトがおすすめする「みつ葉グループ」は、2012年3月に創業し、8年目を迎える総合士業グループです。東京・福岡・大阪・札幌・広島・沖縄の6拠点で、経験豊富な債務整理専属チームがフルサポートしています。

みつ葉グループは、弁護士・司法書士・行政書士・税理士・土地家屋調査士など多数の専門家を有する総合士業グループです。そのため、それぞれの専門家が連携・協力することで、あなたの状況に最適なワンストップサービスを提供することが可能です。

全国で365日24時間、いつでも相談可能です。また、相談は無料で受付けており、安心して相談できる良心的な事務所です。また、職場や家族、知人に知られたくないという方にもサポートをしています。

気になる費用ですが、分割払いができるため、手元にお金がなくても気軽に相談ができます。

みつ葉グループは、本当に必要な手続きを見極めてくれる良心的な法律・法務事務所です。もし借金問題に苦しんでいるなら、一人で悩ますに、まずは相談してみてください。あなたの借金の状況に合った、最善の解決方法を提案してくれます。

_v2-2-1.png)