消費者金融の借金は、最終支払日から5年が経過すると法的に借金を踏み倒すことが可能です。

しかし、長期間、借金を滞納するため、当然、ブラックリストに登録されてしまいます。また、時効成立までに裁判を起こされたり、滞納分の一括請求を求められることがあるため、故意に時効を待つことは非常に危険です。

そのため、借金を返済することが厳しいなら、手遅れになる前に弁護士事務所や司法書士事務所に借金返済の悩みを相談しましょう。国が用意する救済措置である「債務整理」を行う方が、より安全かつ確実に借金問題を解決することができます。

目次

消費者金融の借金の時効期間は「5年」

「エポスカードの借金に時効があるの?期間はどのくらい?」

エポスカードなどの消費者金融の借金の時効期間は、最終支払日から5年です。

この借金の時効期間は、「最終返済日の翌日」からカウントされます。

なお、消費者金融からの借金の時効期間は5年ですが、消費者金融業者から裁判をされて判決が出ている場合には、時効期間が10年になります。

時効期間が経過しているか確認するには?

エポスカードから請求書が届いている場合は、請求書に記載されている「最終返済日」を翌日から5年が経過していれば、時効が完成しているということになります。

長期間返済していない場合は、エポスカードと連絡不通になっていて、請求書なども届かなくなっていることがあります。この場合は、注意が必要です。

このような状況で、こちらからエポスカードに連絡を入れると、督促が再開します。また、うっかり債務承認をしてしまうと、時効が中断して大変な不利益になる可能性があるため、安易に連絡してはいけません。

請求書が届いていない場合は、信用情報機関で個人信用情報を確認することによって、最終返済日を調べることもできます。

信用情報機関に対して個人情報開示請求の手続きをとり、自分の個人信用情報を確認します。

エポスカードなどの消費者金融はJICCやCICに加盟していることが多いので、これらの信用情報機関にそれぞれ個人信用情報開示請求することをおすすめします。

開示情報に返済期日などが記載されていますので、そこから最終返済日を確認し、その翌日から5年が経過していれば、時効が完成していることになります。

返済期日の記載がない場合には、開示されエポスカードの利用情報の中で、延滞日、利用日、貸付日などの記載を見て、最終返済がいつであったかを推測することができます。

しかし、最近では個人情報の取り扱いが難しいため、個人での問い合わせでは対応してもらえないこともあります。不安な場合は、弁護士や司法書士に相談してみると良いでしょう。

借金の時効成立を狙うのは難しい

理由①:時効は「援用」しなければ消滅しない

エポスカードからの借金は、最終返済日の翌日から5年で時効消滅しますが、時効消滅によって借金返済をなくす方法は、果たして現実的なのでしょうか?

そもそも時効が完成したとしても、何もしなければ時効消滅による利益を受けることはできません。時効が完成したら、時効の援用という手続きをとる必要があります。

時効援用を確実にするには、内容証明郵便という方法で手続きすることが効果的です。

内容証明郵便とは、郵便局と差し出し人の手元に、送付した文書と同じ内容の控えが残るタイプの郵便です。

これを利用すると、相手から「そんな郵便は受け取っていない」と言われるおそれがなくなります。また、内容証明郵便には確定日付が入りますし、配達証明をつけておけば、いつ相手に送達されたかも証明されます。

内容証明郵便を書く場合には、3通全く同じ内容の文書を書く必要があります。

また、行数や列数などの書式もあるので、それに従って作成しましょう。

内容証明郵便を発送できる郵便局は限られているので、事前に取り扱いがあるかどうかを聞いてから郵便局に持参して郵便を発送します。インターネット上の電子内容証明郵便もあるので、利用しても良いでしょう。

時効援用をする場合、どこ宛てに内容証明郵便を送るべきかという問題がありますがエポスカードが相手の場合、エポスカードの本社宛に送付するとよいでしょう。

エポスカードからの通知書などが届いている場合には、通知書に書いてある宛先に送ってもかまいません。

専門的な内容であるため、少しでも不安がある場合は、弁護士や司法書士に相談の上、間違いのないよう手続きすることをお勧めします。

理由②:時効は「中断」するリスクがある

エポスカードからの借金がある場合、長期にわたって返済していなければ時効が完成して借金返済が不要になる可能性がありますが、時効には中断の可能性があることに注意が必要です。

時効の中断とは、時効期間の完成中にその事由が起こると、時効進行が中断してまた初めから時効期間のカウントが開始されてしまうことです。

時効の中断事由にはいくつかありますが、その典型例が債権者からの請求です。債権者から裁判上の請求があった場合には時効の中断が起こりますので、エポスカードからの借金の裁判を起こされると、時効は中断してしまうのです。

この場合、判決が確定してから再度時効期間のカウントが開始しますが、時効期間は5年ではなくなります。確定判決にもとづく権利の時効期間は10年になるので、この場合の時効期間は10年に延びてしまいます。

このように時効には中断があるので、10年ごとの裁判を繰り返している限り、一生かかっても借金の時効が完成することはありません。実際に、エポスカードからの借金を長期にわたって滞納しているケースにおいて、時効完成の直前になって借金の裁判を起こされてしまうことも多いです。

裁判は、相手の住所がわからない場合でも起こすことができるので、夜逃げをしてエポスカードと音信不通になっていたとしても、裁判によって時効を中断することはできます。

エポスカードのような大手消費者金融の場合であれば、資金力などもあるので、借金の時効を完成させることなく裁判で中断手続きをとってしまうことが多いです。

つまり、結局のところ借金を時効によってなくすのは難しいということです。

時効完成だけに頼る考え方は、得策ではありません。借金に怯えながら生活することになります。

エポスカードの借金の時効を待つことのデメリット

「エポスカードの借金は放っておけば時効で無くなるの…?」

時効期間が経過し、法的手続きを行うことで借金の返済義務は無くなります。しかし、借金の時効が成立するまでに、様々なリスクとデメリットが伴うことも理解しておきましょう。

ブラックリストに登録される

エポスカードからの借金を滞納し続けると、ブラックリストに登録され、ローンやクレジットカードが利用できなくなります。

消費者金融やクレジットカード会社は、信用情報機関の会員になっており、信用情報機関に対して定期的に返済状況を報告しています。

エポスカードの場合、返済を滞納すると、滞納後91日が経過した時点で「延滞」という情報が信用情報機関に通知されてしまいます。これが、いわゆる「ブラックリスト」に登録された状態です。

信用情報機関の会員である消費者金融会社やクレジットカード会社、銀行等は、ローンやクレジットの貸付審査をする際に、信用情報機関の個人信用情報を参照しますので、このように「延滞」が記録されていると、審査に通らなくなってしまいます。こうなると、ローンやクレジットカードなどを利用できなくなります。

一度、延滞情報が登録されると、延滞状態を解消するまで延滞情報を消してもらうことはできません。また、延滞解消後も延滞の情報が5年程度記録され続けます。

エポスカードや債権回収会社から督促がくる

エポスカードからの借金返済を滞納すると、翌日から電話、ハガキや手紙などで督促が始まります。これらを放置していると、会社に電話が来たり、自宅訪問される可能性もあります。

また、内容証明郵便などで一括請求書が届いたり、裁判を起こされることもあります。裁判によって判決が出たら、給料や預貯金などの財産を差し押さえられてしまい、家族や会社にバレるなど大きなデメリットがあります。

さらに、エポスカードの借金を長期滞納していると、グループ会社である「エムアールアイ債権回収」などの債権回収会社に債権譲渡され、債権回収会社から督促が行われることもあります。

債権回収会社に債権譲渡されたとしても、特に行われる督促方法に違いがあるわけではありませんが、借金は確実に一括請求されますし、高額な遅延損害金も加算されてもはや返済不能になってしまいます。

また、しつこく裁判を起こされる可能性なども高まり、こうなると自己破産しなくてはいけない状況になる可能性があります。

時効を待つことのリスク・デメリット

- ブラックリストの登録がすぐに消えるとは限らない

- 過払金の返還請求ができない

エポスカードの借金の時効を援用することのデメリット

エポスカードの借金について、時効の手続きすることについてのデメリットもあります。

もし時効の援用をして、法的な支払い義務がなくなったとしても信用情報機関に掲載されている事故情報が消えるとは限りません。

JICCの場合には、時効援用があると事故情報を削除する運用にしていますが、他の機関(CIC)の場合にはそのような扱いになるとは限らないためです。

借金は無くなりますが、ブラックリストに登録されたママの状態なので、新たにローンを組んだりクレジットカードを発行したりすることができません。

さらに、時効援用をすると、エポスカードに対して過払い金がある場合は大きな問題が発生します。

過払い金がある場合に時効援用してしまうと、その後、わざわざ取引履歴を取り寄せて利息制限法に引き直し計算することがないので、過払い金が発生していることに気づくことがなく、過払い金返還請求することができなくなってしまうからです。

過払い金が発生していると、本来的に借金返済の必要が無く、払いすぎたお金が戻ってくる状態ですから、時効援用などしなくても借金は返済の必要がないのです。

それどころか、時効援用をすると、本来返してもらえるはずの多額の過払い金の存在に気づかず、返還を受けられなくなるので、とても損をしてしまいます。

このように、エポスカードの借金の時効を援用すると、さまざまな不利益がありますので、時効援用だけを頼りにするのは危険です。

時効援用をすることのリスク・デメリット

- ブラックリストの登録がすぐに消えるとは限らない

- 過払金の返還請求ができない

時効だけに頼るのではなく、債務整理も検討して根本的な解決を

エポスカードの時効を確認し、時効期間が経過していない場合は、時効の完成によって借金を免れる方法は、考えないのが得策です。

このような場合は、国が制定した救済措置である「債務整理」で根本的に借金問題を解決すべきです。

債務整理とは、「弁護士や司法書士に依頼することによって、借金の元本の減額や将来利息の免除などができる、国が認めた法的手続き」です。

弁護士や司法書士が行う法的手続きをいうとハードルが高く、「自分には関係ない…」と思ってしまう方もいるかもしれません。しかし、債務整理は、基本的にどなたでも利用できる国の救済措置です。

毎年200万人以上(※推定)が債務整理で借金問題を解決しているとも言われています。

この債務整理には、任意整理・自己破産・個人再生・特定調停の4つがあります。

| 任意整理 | 裁判所を通さず、弁護士や司法書士が貸金業者と交渉することで、将来利息のカット(場合によっては元本の減額)によって月の返済額を抑える。無理なく返済を続けたい方におすすめ。リスクやデメリットが少なく、もっとも利用者が多い。 |

|---|---|

| 個人再生 | 裁判所を通して、借金を原則5分の1に減額して、し、3~5年で完済する手続き。所有する家を残すことができるのも特徴。他の借金返済で住宅ローンの返済が圧迫されてしまっている方におすすめ。再生計画と継続した収入が必要。 |

| 自己破産 | 裁判所を通して、借金をゼロにする手続き。借り入れの総額が大きく、毎月の返済で生活すら圧迫されている方・人生の再スタートを切りたい方におすすめ。借金はなくなるが、家や車などの財産は失う。 |

| 特定調停 | 裁判所を通して、調停委員が貸金業者と交渉することで、元本の減額や利息のカットによって、借金を3~5年で完済する手続き。低額の予算で借金を何とかしたい方におすすめ。手続きが複雑で成功率が低い。 |

どの手続きを選ぶべきかは、借金をしている方の借金額や期間、経済状況などによって異なります。

債務整理とは、あなたの借金を整理して無理のない返済額にする方法です。

借金返済を楽にして、生活を立て直すことができます。苦しい借金生活を抜け出すために、ぜひ弁護士や司法書士にお気軽に相談してみてください。

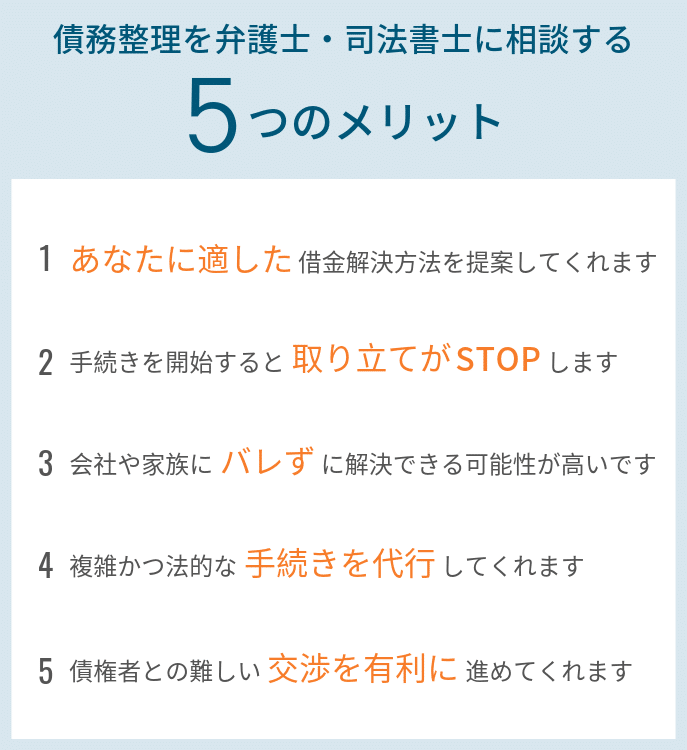

弁護士や司法書士に借金問題を相談するメリット

エポスカードからの借金返済が苦しく、任意整理などの債務整理をするなら、自分で手続きをするよりも弁護士や司法書士などの法律の専門家に依頼すべきです。

債務整理手続きの中でも任意整理は比較的簡単な手続きなので、債務者が自分でも進めることができないわけではありません。

ただ、自分で手続きをすると、さまざまなデメリットがあります。

まず、自分で任意整理の手続きをすると、エポスカードとの交渉を債務者本人がしないといけないので、スムーズに話が進みません。

しかも、借金を長期滞納している債務者が債権者であるエポスカードと対等に話し合うことはかなり難しく、エポスカードの有利な条件を押しつけられてしまいがちになります。

この点、弁護士や司法書士などの専門家に交渉を依頼したら、法律的な相場に従って適切に話し合いをすすめてくれるので、債務者が不利になることもありませんし、話し合い自体もスムーズに進みます。

さらに、債務者が自分でエポスカードとの交渉をする場合、依頼者はエポスカードから取引履歴を取り寄せて、これを利息制限法に引き直し計算し、借金残金の返済計画案を作成して、これをエポスカードに送付し、交渉をして合意書を作る必要があります。

このような一連の手続きは非常に面倒ですし、手間がかかります。

債務者が普段忙しく働いている場合などには非常に大きな負担になります。 この点、専門家に手続きを依頼すれば、これらの面倒な債務整理手続きをすべて行ってくれるので、依頼者はほとんど何もする必要がありません。

さらに、これまで数多くの任意整理事件を取り扱ってきた実績が多い弁護士や司法書士に依頼すると、より効果的に借金を整理することができます。

実績がある弁護士や司法書士は任意整理の交渉にも長けていて、より有利な条件でエポスカードと和解してくれます。たとえば、借金の減額率なども、任意整理に慣れた弁護士や司法書士の方が大きくなるケースがあります。

以上のように、エポスカードの借金を債務整理する場合、弁護士や司法書士に依頼することが債務整理の成功のポイントになります。

エポスカードの借金に苦しんでいるなら、まずは無料相談を利用

エポスカードからの借金返済に苦しんでいる場合には、弁護士や司法書士に依頼して任意整理などの債務整理手続きを利用することが効果的な解決方法となります。

そこで、以下では弁護士や司法書士に相談する際に持っていくべき資料などをご説明します。

任意整理の依頼をする場合、必要書類はほとんどありません。

エポスカードとの契約書や振込入金履歴、ローンカードなどがあれば、持っていきましょう。エポスカードから届いている通知書や督促状、内容証明郵便などがある場合にも持参しましょう。

債権回収などに債権譲渡されていたらそのときに届いた債権譲渡通知書を、すでに裁判を起こされていて、エポスカードや債権回収などからの訴状などがある場合にも、それらの手続きに関する裁判所などから届いた書類などを持っていくと良いでしょう。

これらの書類がまったくない場合でも、最低限、エポスカードからの借金があって、今どのくらい支払っていて、いつから滞納しているかなどのことをだいたい伝えることができれば、手続きは可能です。

また、無料相談については、何度利用しても相談だけなら完全に無料なので、躊躇せずに利用すると良いです。

いくつかの弁護士事務所や司法書士事務所で無料相談を受けて、それぞれを比較してから実際に任意整理を依頼する事務所を選ぶ方法も効果的です。

エポスカードの借金に関するお問い合わせ先

当サイトがおすすめする「みつ葉グループ」は、2012年3月に創業し、8年目を迎える総合士業グループです。東京・福岡・大阪・札幌・広島・沖縄の6拠点で、経験豊富な債務整理専属チームがフルサポートしています。

みつ葉グループは、弁護士・司法書士・行政書士・税理士・土地家屋調査士など多数の専門家を有する総合士業グループです。そのため、それぞれの専門家が連携・協力することで、あなたの状況に最適なワンストップサービスを提供することが可能です。

全国で365日24時間、いつでも相談可能です。また、相談は無料で受付けており、安心して相談できる良心的な事務所です。また、職場や家族、知人に知られたくないという方にもサポートをしています。

気になる費用ですが、分割払いができるため、手元にお金がなくても気軽に相談ができます。

みつ葉グループは、本当に必要な手続きを見極めてくれる良心的な法律・法務事務所です。もし借金問題に苦しんでいるなら、一人で悩ますに、まずは相談してみてください。あなたの借金の状況に合った、最善の解決方法を提案してくれます。

_v2-2-1.png)