個人再生は、借金を大幅に減額できるため、ある程度の借金を抱えている人には魅力的な手続きです。

しかし、「保証人/連帯保証人に迷惑をかけてしまうのでは…」と不安で個人再生に踏み出せない人もいると思います。

残念ながら、個人再生をすると、保証人が残りの借金を支払わなければなりません。

しかし、保証人も債務整理をするなどの方法で影響を最小限に抑えられるかもしれません。

また、弁護士や司法書士に相談をすることで、個人再生以外にもあなたに合った手続きを提案してくれる可能性があります。

ここでは、次の内容についてご紹介していきます。

- そもそも個人再生がどういった手続きなのか

- 保証人にどのような影響があるか

- 保証人にできるだけ迷惑をかけない方法はないのか

目次

そもそも個人再生とはどんな手続きなのか

借金を最大5分の1に減額できる

個人再生は、裁判所の承認を得て、借金を大幅に減額してもらい、残りの借金を3年程度で返済していく手続きです。

民事再生法という法律で規定されている企業の再建手続きを参考にして制定され、2001年4月に施行された手続きです。

裁判所に提出した再生計画の通りに完済できると、残りの借金を返済する義務はなくなります。

また、個人再生では、一定の条件を満たすと「住宅ローン特則(住宅資金特別条項)」を利用することができます。

この特則によって、住宅ローンだけはそのまま支払いを続けて、ほかの借金を大きく減額してもらうことが可能です。

つまり、家を守って他の借金だけを整理・減額することができます。

個人再生による借金の減額幅は、借金に応じて、次のように定められています。

| 借金総額(住宅ローンを除く) | 減額後の借金 |

| 〜100万円 | 総額全部 |

| 100万円〜500万円 | 100万円 |

| 500万円〜1500万円 | 総額の5分の1 |

| 1500万円〜3000万円 | 300万円 |

| 3000万円〜5000万円 | 総額の10分の1 |

個人再生であれば、任意整理が難しい多額の借金でも手続きすることができます。さらに、持ち家を守ることができます。

個人再生の利用条件とは

個人再生を利用するための条件は、主に2つがあります。

- 自分自身に収入があること

- 5000万円以下の借金であること

個人再生は、裁判所を利用した厳格な手続きであり、手続き後に債権者への返済義務が残ります。

そのため、借金を返済していけるだけの収入が安定して得られることが条件になります。

アルバイト/パートで収入が少なかったり、転職を繰り返していて年収が不安定な場合は、将来の返済に不安があるため、個人再生ができないことがあります。専業主婦の場合も、夫の給料があるとしても、人に頼る必要があり、借金を返済できなくなることも考えられるため、個人再生はできません。

また、個人再生が適用できる借金には上限が設けられています。

実は、借金の総額が5000万円以下(※)でないと手続きができません。

借金の金額が多くなると、その分、減額される金額も大きくなってしまいます。

もし借金が1億円で、1/10まで減額されるとすると、9000万円も減額されるということです。つまり、消費者金融などは、9000万円も回収できなくなるということです。

これでは、お金を貸していた側もさすがに許容できません。

個人再生すると財産が差し押さえられるのか

財産が差し押さえられる心配はありません。

しかし、個人再生によってどのくらいの財産を手元に残すかによって減額幅が変わってきます。

個人再生をする場合には借金の額が大きく減額されますが、「現在保有している財産価値の総額分の借金は、最低限支払わなければならない」という原則(=「清算価値保障の原則」)があります。

この原則を満たしていなければ、裁判所が個人再生を認めません。

例えば、借金額が500万円の場合、財産が0であれば借金返済額は5分の1の100万円になりますが、300万円分の財産がある場合には、300万円までしか減額を受けることができません。

このため、手元に残す財産が多くなると、その分、個人再生後の借金の返済額も高額になります。

個人再生で対象になる財産は、すべて債務者名義の財産です。

例えば、預貯金や生命保険、不動産、有価証券、投資信託、退職金(見込額)や個人事業者の売掛金なども財産として扱われます。

個人再生では、形見など大切な財産を手元に残すことができますが、財産が多くなるほど、減額幅が小さくなるため、個人再生のメリットが無くなってしまう点は要注意です。

個人再生のメリット

個人再生の最大のメリットは、借金を大幅に減額できることです。

また、住宅ローン特則の条件に合えば、住宅ローンがあっても家を守ったまま借金を整理することができます。

自己破産とは違い、手元に残す財産を柔軟に選ぶことができます。

借金の原因も問題にならないため、浪費やギャンブルが原因であっても個人再生ができます。

また、職業制限もないため、個人再生後も、どのような仕事にも就くことができます。

借金返済を滞納して債権者から差し押さえを受けている場合にも、個人再生を申し立てると強制執行が停止し、差し押さえを解除してもらうことができます。

個人再生のデメリット

個人再生では、すべての債権者を対象とする必要があります。(住宅ローン特則を利用する場合は、住宅ローンを除く)。

そのため、保証人/連帯保証人を設定している借金があると、保証人/連帯保証人に迷惑をかけることになります。

また、住宅ローンは特則がありますが、自動車にはこのような特例はないため、自動車ローンを完済していない場合は、車が回収されてしまいます。

さらに、個人再生は裁判所を利用した複雑な手続きなので、必要書類も多く、手間や期間が長くかかります。

また、「官報」という政府の機関紙に住所や氏名、個人再生した事実などの情報が掲載されてしまいます。官報は国が発行している新聞のようなものですが、ここに掲載されると、個人再生した情報が公開されてしまいます。

一般の人が目にする機会はほとんどありませんが、調べようと思えば誰でも調べることができるため、債務整理をした事実が知られてしまうリスクがあります。

「一般的な保証人」と「連帯保証人」の違いとは

個人再生の手続きをすると、保証人がついている借金がある場合には、その保証人に迷惑をかけてしまうというデメリットがあります。

この保証人には「一般的な保証人」と「連帯保証人」の2種類があります。

保証人とは、お金を借りた本人が借金の返済をしない場合に、代わりに借金返済をしなければならない人のことです。これは一般的な保証人でも、連帯保証人でも同じです。

では、この両者にはどのような違いがあるのでしょうか?

一般的な保証人と連帯保証人の違い

連帯保証人は、一般的な保証人よりもその責任が重くなります。

連帯保証人には、一般的な保証人に認められる各種の「抗弁権」がありません。

抗弁権とは、債権者から支払いを求められた場合に支払いを拒絶するための権利のことです。

連帯保証人には、この抗弁権がないため、債権者が主債務者に請求をせずに、突然、連帯保証人に支払いを請求しても、連帯保証人には支払いに応じなくてはいけません。

一方で、一般的な保証人には「検索の抗弁権」と「催告の抗弁権」という2つの抗弁権が認められています。

そのため、般的な保証人は、債権者から支払い請求を受けたとしても、直ちに支払いをしなくてよい場合があります。

連帯保証人には分別の利益がない

連帯保証人には、「分別の利益」も認められていません。

分別の利益とは、保証人の数に応じて負担額が減少する利益のことです。

通常、保証人が複数いる場合は、借金の返済義務は保証人の頭数で分割されます。

例えば100万円の借金について、AさんとBさんの2人の保証人がいる場合、保証債務の負担割合は、Aさんが50万円分、Bさんは50万円分となります。

したがって、債権者がAさんに対して100万円の支払い請求をしてきても、Aさんは自分の負担部分である50万円までしか返済する必要がありません。残りの50万円については、債権者はBさんに請求する必要があります。

日本学生支援機構の奨学金などは、この分別の利益が認められています。

しかし、連帯保証人には、このような負担割合がありません。そのため、連帯保証人や保証人が複数いる場合でも、債権者が連帯保証人に対して借金全額の支払いを求めたら、連帯保証人は借金全額を支払う必要があります。

債務者本人が個人再生をした場合に保証人/連帯保証人に与える影響

債務者本人が個人再生すると保証人はどうなるのか

債務者本人が、個人再生の手続きをすると、貸金業者などの債権者は、保証人や連帯保証人に対して借金の返済請求をすることになります。

この場合、債務者本人がは分割払いができない状態になっているため、保証人に対しても借金を一括請求することが一般的です。

保証人はどのくらいの返済義務を負わなければいけないのか

債務者本人は、個人再生によって借金を減額し、残りの借金を債権者に支払うことになります。

この時、保証人が最終的に負担する借金の返済額は、借金の残額から債務者本人が返済する金額を引いた残りということになります。

個人再生の手続き後は、債務者本人と保証人による返済が行われて、両者を足して借金が完済できたときにすべての借金の返済が完了することになります。

保証人が、債権者に対して請求金額を一括で支払えない場合には、債務者本人による支払いと保証人による支払いが同時に進むことになります。

保証人はもともと債務者本人に対して「求償権」を持っています。

求償権とは、保証人や連帯保証人が債務者本人の代わりに債権者に対して支払いをした場合に、債務者本人に対してその代位弁済分を請求できる権利です。

しかし、個人再生をすると、求償権も減額の対象になります。そのため、保証人が債権者の請求により保証債務を支払った場合には、債務者に対してもとのようには求償することができません。

減額された金額での求償になる点は、注意が必要です。

債務者本人の個人再生前に保証人が支払いをしていた場合

例えば、借金が100万円で、個人再生をする前に、連帯保証人が100万円を返済してくれた場合、お金を借りた人はどうなるのでしょうか?

この場合、借りた本人は、債権者には返さなくてよくても、連帯保証人には返済をしなければなりません。

保証人も借金を返済できない場合の「その人に合った手段」

債務者本人が個人再生をしても、連帯保証人や保証人の保証債務は減額されないので、基本的には借金の残金の全額を返済しなければなりません。

しかし、そのような支払いは困難なことがあります。

連帯保証人も支払いができない場合、どのように対処すれば良いのでしょうか?

保証人も債務整理をすることは可能なのか

保証人も債務整理をする

債務者本人が個人再生をしたために、連帯保証人や保証人が借金を返済しなければならなくなった場合、保証人も返済ができないなら、保証人自身が債務整理の手続きをしなければならなくなることがあるかもしれません。

債務整理には「任意整理」「特定調停」「個人再生」「自己破産」の4種類がありますが、連帯保証人や保証人が債務整理をする場合には、どの手続きを選択するべきかは、借金状況や生活状況などによってさまざまです。

任意整理が適している場合

借金の額がそれほど大きくなく、保証人に相当の返済能力があれば、任意整理を検討することをおすすめします。

任意整理とは、お金を「貸している側」と「借りている側」が直接交渉することによって、借金額や返済方法を決め、3~5年で完済できるように借金を減額する手続きです。

月々の返済負担を減らすことで、無理なく借金を完済することができます。

個人再生や自己破産が適している場合

借金額が非常に大きく、任意整理では解決できない場合、あるいは保証人自身に支払い能力がない場合は、連帯保証人や保証人自身も「個人再生」「自己破産」を検討する必要があります。

もし保証人に、継続的に安定した収入があれば個人再生ができます。ただし、支払能力が基準に満たない場合は、自己破産をして借金をゼロにしてもらう方法が良いでしょう。

個人再生では、保証人が支払う借金も大きく減額できることがあり、保証人が自宅などの財産を失うことも避けられます。

自己破産では、保証人が支払う借金も含めて、全ての借金の支払い義務が無くなります。保証人が借金を肩代わりできない場合の一つの解決方法になります。

しかし、自己破産をすると基本的な財産がすべてなくなるなどのデメリットがあります。

保証人が自己破産すると、保証債務の支払いの必要はなくなりますが、保証人自身の財産をすべて失うことになってしまうので、注意が必要です。

このように、保証人がついている場合に債務者本人が個人再生をすると、どのような方策をとろうとも保証人に迷惑をかけることは避けられないのです。

保証人がいる債務がある場合に個人再生を利用する場合には、保証人にかける迷惑を最小限にとどめる工夫が必要になります。

何の対処もせずにいきなり個人再生を申し立てると、保証人が一括請求を受けたり債務整理しなければならなくなって、保証人との人間関係が壊れてしまう危険性も高いです。

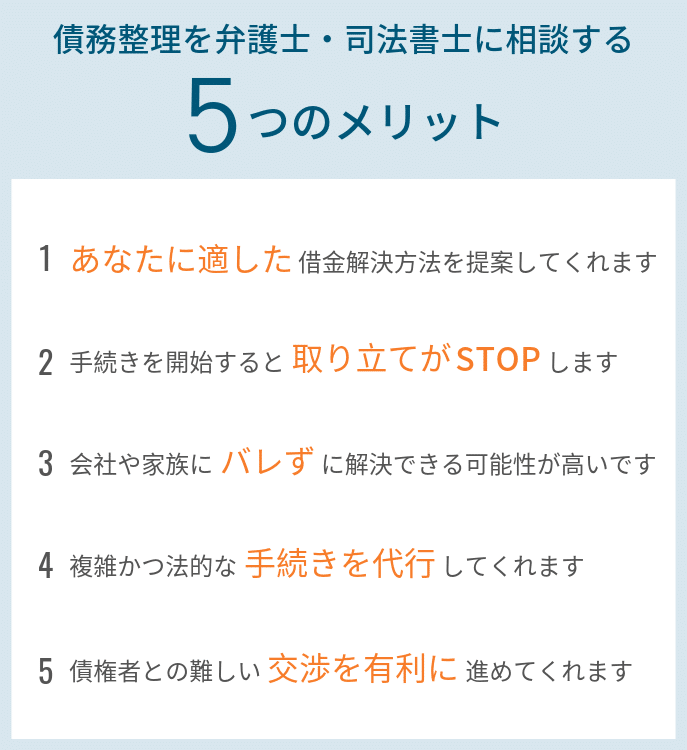

債務整理を弁護士や司法書士に相談した場合

債務者本人が個人再生した際、保証人も個人再生によって問題を解決することができるケースがあります。

債務者本人の借金問題も保証人/連帯保証人の借金問題も両方解決できることがある手続きですが、個人再生に限らず、債務整理をする場合には、弁護士や司法書士に相談や依頼をするのが一般的です。

個人再生以外で、保証人に迷惑のかけない方法を提案してくれることもあります。

まずは弁護士や司法書士に相談しましょう

債務者本人や連帯保証人(保証人)が個人再生をしたり、ほかの債務整理手続きを利用する場合には、弁護士や司法書士を探して手続きを依頼することがスムーズな問題解決につながることが多くあります。

個人再生などの債務整理を依頼する場合には、弁護士や司法書士のなかでも債務整理手続きを得意としている弁護士や司法書士を探すことが大切です。

借金問題に強い弁護士や司法書士であれば、あなたの状況に合った最適な解決策を提案してくれるはずです。

弁護士や司法書士というと、多額の費用がかかるイメージをお持ちかもしれません。また、ハードルが高く、「自分には関係ない…」と思ってしまう方もいるかもしれません。

しかし、最近は債務整理を多く扱う弁護士・司法書士事務所なら、分割払いに応じてくれるなど、お金に困っている人に寄り添ったサービスを用意していることも多く、利用しやすくなっています。

借金問題は放置していても、何の解決にもなりません。まずは気軽に相談してみてはいかがでしょうか。

また、保証人に迷惑をかけたくないという場合には、「任意整理」などの手続きを検討することもできます。

借金問題に苦しんでいて個人再生を考えている人、保証人がいる借金があって悩んでいる人は、ぜひとも今回の記事を参考にして上手に借金問題を解決しましょう。

保証人にできるだけ迷惑をかけないための3つのポイント

ポイント1.個人再生を利用する2つの条件

- 自分自身に収入があること

- 5000万円以下の借金であること

個人再生を利用すると借金額を最大で5分の1に減額できる可能性があります。

ポイント2.保証人への影響

借金をした本人が返済をしないかわりに、保証人が残りの借金を返済しなければなりません。

ですが、一般的な保証人と連帯保証人の場合で少し異なります。

- 一般的な保証人の場合

残額を返済する必要があるが、抗弁権(債権者から求められる支払いを拒絶するための権利)があるため、すぐに支払いをしなくてもよいケースがある。 - 連帯保証人の場合

通常の保証人よりも返済の責任が重く、抗弁権がないため、支払いの拒否ができない。

また、借金全額を支払う必要がある。

ポイント3.保証人への迷惑を最小限にするための方法

- 主債務者も保証人も債務整理をする

- 弁護士に相談をする

法律の専門家である弁護士に相談や依頼をすることで、個人再生以外にも保証人に迷惑をかけない方法を提案してくれる場合があります。

個人再生に関するご相談はこちら|5分程度のお電話で対応可能です

当サイトがおすすめする「みつ葉グループ」は、2012年3月に創業し、8年目を迎える総合士業グループです。東京・福岡・大阪・札幌・広島・沖縄の6拠点で、経験豊富な債務整理専属チームがフルサポートしています。

みつ葉グループは、弁護士・司法書士・行政書士・税理士・土地家屋調査士など多数の専門家を有する総合士業グループです。そのため、それぞれの専門家が連携・協力することで、あなたの状況に最適なワンストップサービスを提供することが可能です。

全国で365日24時間、いつでも相談可能です。また、相談は無料で受付けており、安心して相談できる良心的な事務所です。また、職場や家族、知人に知られたくないという方にもサポートをしています。

気になる費用ですが、分割払いができるため、手元にお金がなくても気軽に相談ができます。

みつ葉グループは、本当に必要な手続きを見極めてくれる良心的な法律・法務事務所です。もし借金問題に苦しんでいるなら、一人で悩ますに、まずは相談してみてください。あなたの借金の状況に合った、最善の解決方法を提案してくれます。

_v2-2-1.png)