借金というと男性がするものというイメージを持つ方が多いるかも知れません。しかし、必ずしもそうではありません。

男性と同じように、収入の低下や奨学金が原因で多額の借金をしてしまうことも少なくありません。また、妊娠出産など女性ならではの事情で借金をしてしまう方も多いです。

実際に、日本貸金業協会のアンケートによると、借金経験者2,000人のうち、女性は720人(約36%)と報告されています。

借金と聞くと、闇金の取り立てなどの暴力的なイメージを持つ方も多いかもしれません。そのため、実は男性以上に女性の方が借金に対して「焦り」「不安」「恐怖」を感じている人も多いでしょう。

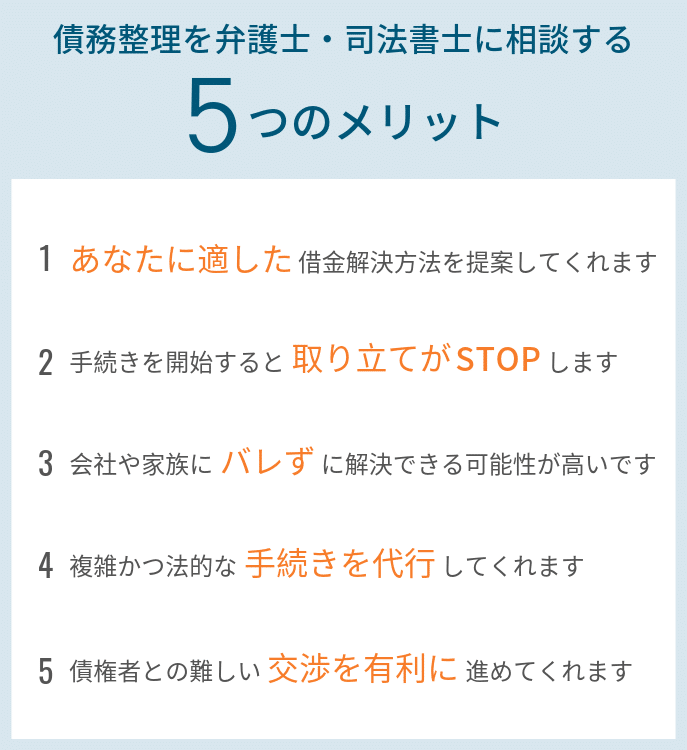

しかし、借金問題は国が用意している救済措置である「債務整理」で解決できる可能性があります。

あまり聞きなれない「債務整理」という手続きに不安を持つ女性は多いでしょう。また、債務整理に踏み出せない女性の多くは後ろめたい気持ちを抱えていたり、手続きに不安を抱えている人も多いかもしれません。

この記事では、「債務整理の基礎知識」や「女性でも安心して相談できる相談窓口」をご紹介していきます。

目次

女性によくある借金原因

借金をする理由は人によってさまざまです。

よくある原因には次のようなものがあります。

- 低収入で生活費に困窮したため

- 奨学金返済のため

- 衣服代や美容品代

- 予期していなかった出産

- 養育費(母親に子供の親権が認められることが多いため)

- ギャンブル

- ホストクラブなどでの飲食費

また、周囲に見栄を張りたいために借金をしてしまうこともあるそうです。

債務整理は、このような原因で借金ができてしまい誰にも相談できない、周囲に内緒でどうにかしたいとお悩みの人の助けになってくれます。

女性も安心して利用できる「債務整理」

債務整理とは、「弁護士や司法書士に依頼することによって、借金の元本の減額や将来利息の免除などができる、国が認めた法的手続き」の総称です。

債務整理は、「任意整理・自己破産・個人再生・特定調停」の4つあります。

| 任意整理 | 裁判所を通さず、弁護士や司法書士が貸金業者と交渉することで、将来利息のカット(場合によっては元本の減額)によって月の返済額を抑える。無理なく返済を続けたい方におすすめ。リスクやデメリットが少なく、もっとも利用者が多い。 |

|---|---|

| 個人再生 | 裁判所を通して、借金を原則5分の1に減額して、し、3~5年で完済する手続き。所有する家を残すことができるのも特徴。他の借金返済で住宅ローンの返済が圧迫されてしまっている方におすすめ。再生計画と継続した収入が必要。 |

| 自己破産 | 裁判所を通して、借金をゼロにする手続き。借り入れの総額が大きく、毎月の返済で生活すら圧迫されている方・人生の再スタートを切りたい方におすすめ。借金はなくなるが、家や車などの財産は失う。 |

| 特定調停 | 裁判所を通して、調停委員が貸金業者と交渉することで、元本の減額や利息のカットによって、借金を3~5年で完済する手続き。低額の予算で借金を何とかしたい方におすすめ。手続きが複雑で成功率が低い。 |

任意整理|将来利息をカットできる

任意整理とは、お金を「貸している側」と「借りている側」が直接交渉することによって、借金額や返済方法を決め、3~5年で完済できるように借金を減額する手続きです。債務整理の中でもっとも利用者が多いと言われています。

任意整理は、裁判所を介さない法的手続であるため、簡易・迅速に手続きを進めることができます。

消費者金融などの法人と直接交渉をすることになるため、個人で交渉しようとしても受け付けてもらえないことがほとんどです。弁護士や司法書士に依頼して交渉を進めるのが一般的です。

また、交渉次第で、返済条件と返済期間が変わってくるため、借金問題に強く、交渉力がある弁護士・司法書士に相談しましょう。

「なるべく大事にしたくない」「周囲に知られたくない」「早く借金問題を解決したい」という方におすすめです。

メリットとデメリット

メリット

- 将来利息の支払いが0円に

- 分割回数を増して、月々の返済を軽減

- 過去に過払い金があれば、回収可能

- 裁判所に行かずに、手続きが完結・簡単

- 手続きが開始すると取り立てが停止

- 財産を処分する必要がない

- 特定の貸金業社を省いた手続きが可能

(保証人付きの借金を除ける等)

デメリット

- 他の手続きよりも減額幅が小さい

- 手続き後、5年は借り入れ不可

利用条件

任意整理は、債権者と債務者が直接交渉する手続きであるため、両者が和解できれば、問題ありません。

しかし、借金の返済計画を見直すことが目的です。そのため、任意整理後の残り借金を確実に返済できることを信頼してもらう必要があります。

そのため、継続して安定した収入がないと和解は難しいでしょう。

個人再生|借金を原則5分の1に減額できる

個人再生は、裁判所に借金を5分の1程度まで免除してもらう代わりに、3~5年間で完済する手続きです。

任意整理とは異なり、裁判所の関与する法的手続であるため、基本的には債権者の個別合意がなくとも処理が進められる点が魅力です。

また、個人再生では、パチンコや競馬、FXといった浪費による借金の減額もでき、理由は問いません。さらに住宅ローン特則を利用すると、持ち家の住宅ローンが残っていても手元に残すことができるなどのメリットもあります。

個人再生は、利息だけでなく、借り入れの元本自体も減らすため、任意整理よりも、借金が大きく、返済が苦しい方におすすめです。

メリットとデメリット

メリット

- 借金が大幅に減額

- マイホームを手放さずに済む可能性がある

- どんな職業でも職についていれば手続き可能

- ギャンブル等の借金の理由は追求されない

デメリット

- 手続きが複雑

- 住宅ローンは減額不可

- 継続した収入が必要

- 官報で氏名を公表

- 信用情報に個人再生の履歴が残る(5~10年)

利用条件

個人再生には「小規模個人再生手続」と「給与所得者等再生手続」の2つがあります。

簡単に言うと「給与所得者等再生手続」は企業に勤めている方が対象となり、「小規模個人再生手続」は個人事業主などを対象とした手続きです。

「小規模個人再生手続」を利用する際は、以下の2点が条件になります。

- 借金額が5,000万円以内であること

- 一定程度の収入が将来的にも見込めること

また、「給与所得者等再生手続」を選択した場合には、これらの条件に加えて、次の条件も満たす必要があります。

- 定期的な収入(給与)について、その額の変動の幅が小さいと想定されること

自己破産|借金をゼロできる

自己破産は、裁判所に破産申立書を提出し、免責許可をもらうことで借金を免除するための手続きです。免責許可をもらうと借金は原則ゼロになります。

概ね全ての借金を帳消しにできることが最大のメリットですが、保有資産(住宅、車など)は基本的に換価処分されて債権者への配当に回されることがデメリットです。

債務整理の中でも最終手段に位置する手続きで、「借金をどうすることもできない…」という状況で検討されます。

メリットとデメリット

メリット

- 借金が全額免除される

- 継続した収入がなくても可能

デメリット

- 全財産を失う

(原則20万円以上の財産は全て処分される) - 職業・資格が制限される

- 旅行や引っ越しが制限される

- 継続した収入が必要

- 官報で氏名を公表

- 信用情報に個人再生の履歴が残る(5~10年)

- ギャンブル等の借金の理由によって免除されないこともある

利用条件

自己破産は借金額ではなく、債務者本人にどのくらいの返済能力があるかが重要です。

借金が少額でも無職で資産もなく返済が見込まれないと判断されれば、自己破産できます。

ただし、自己破産では保有している資産を手放す必要があるため、債務整理の手続きの中でも最終手段であると考えられています。

他の手続きでは借金問題を解決することが難しいといった場合に利用されるのが一般的です。

債務整理は誰でも使えるのか?利用すべき基準とは?

「債務整理って誰でも使えるのかな?」

「借金を何とかしたい!…でも、自分も債務整理した方がいいのかな?」

法的な手続きと聞くと、ハードルが高く、「自分には適用できないかもしれない…」と思ってしまう方もいるかもしれません。しかし、債務整理は、基本的にどなたでも利用できます。

また、弁護士・司法書士が教える債務整理をすべき基準は3つあります。

- 返済しても借金が減らないと感じる

- 毎月の返済が苦しくて滞納してしまうことがある

- 他の会社から借り入れをして返済にあてる自転車操業に陥っている

借金を放置してしまうと、事態が悪化し、取り返しのつかないことになります。

債務整理は、基本的に誰でも利用できるため、少しでも不安や悩みがありましたら、まずは弁護士・司法書士事務所に相談してみることをおすすめします。

女性によくある債務整理への不安

夫や家族にバレないか不安

借金の問題は、夫や家族には知られたくないと思われる方は多いでしょう。

借金をする事情は、さまざまですが、借金をしていると分かると「お金にだらしない」「信用できない」などネガティブなイメージを持たれてしまうことも事実です。

債務整理では「任意整理」という手続きを選ぶと、家族に知られるリスクが低く、借金を内緒にしたまま手続きを進めることができます。

しかし、「個人再生」や「自己破産」などの裁判所を介した手続きを選ぶと、財産を処分する必要があり、夫や家族に知られてしまう可能性がどうしても高くなります。

財産の処分が必要な場合、家族に債務整理することを隠すべきではありません。よく相談した上で、家族の協力のもと、債務整理することをおすすめします。

また、「日常家事債務」と言われる借金があります。これは簡単にいうと「結婚生活で生じた借金」のことですが、連帯責任が生じます。

夫に内緒で作った借金がある場合は、特によく話し合う方がいいでしょう。

弁護士・司法書士に相談して怒られないか不安

借金を弁護士や司法書士へ相談するのをためらう人の中には、弁護士や司法書士に相談したら「怒られそう…」「呆れられそう」などと不安を感じている人もいます。

しかし、借金問題を専門に扱う弁護士や司法書士もいて、これまでにさまざまな理由の相談を受けています。

そのため、借金の原因で怒ったり、呆れたりする人はいません。

真剣に借金を解決したい相談者には、弁護士や司法書士も本気で対応してくれますので、安心してご相談ください。

債務整理の費用が不安

債務整理の費用は一番気になるところかと思います。

ここでは、債務整理自体にかかる費用相場をご紹介します。

弁護士や司法書士費用は事務所ごとに費用が異なりますのであくまで目安としてご覧ください。

裁判所へ納める費用

任意整理以外の債務整理手続きは、裁判所へ申立てが必要です。

そのため、裁判所に「申し立て費用」を支払う必要があります。

相場は、次の通りです。

| 手続き | 費用 |

| 個人再生 | 30~25万円 |

| 自己破産 | 同時破産事件の場合:1~3万円 少額管財の場合:20万円~ 通常管財の場合:50万円~ |

自己破産は、債務者の財産状況や収入、借金の金額などによって3つのケースに区分されます。

それにより、手続きにかかる時間や費用が変わってくるため、相場にも違いがでてきます。

弁護士・司法書士費用の相場

債務整理を弁護士・司法書士に依頼した場合の相場は、次の通りです。

| 手続き内容 | 弁護士 | 司法書士 |

| 任意整理 | 着手金:2〜4万円/社 成功報酬:減額した金額の10% | |

| 個人再生 | 30〜60万円 | 30〜40万円 |

| 自己破産 | 20〜60万円 | 15〜30万円 |

費用の分割払いができる事務所もありますので、今は手元にまとまった現金がないという人は分割払いできるかあらかじめ確認しましょう。

借金総額や借入先が曖昧なので相談できるのか不安

借金の金額が曖昧でも問題ありません。また、借入先や借入期間なども曖昧で構いません。

弁護士や司法書士は、あなたからヒアリングした情報をもとに、金融業者に取引履歴の開示請求を行うなどして、具体的に借金が幾らあるのかを把握することが可能です。

もし、相談できるか不安に思っている方がいらっしゃいましたら、お気軽に専門家までご相談ください。

借金総額が少ないので相談するほどのことなのか不安

稀に借金の総額が少ないのに、わざわざ弁護士や司法書士に相談するのは、大げさかな…?」と躊躇する方もいらっしゃいます。

しかし、返済が難しいと思ったら、まずは無料相談をおすすめします。

借金は、利息や遅延損害金というものが加算され、期間が長ければ長いほど、借金は大きくなっていきます。

そのような手遅れな状況になる前に相談してください。

女性が安心して相談できる相談窓口

安心して相談できる窓口を紹介します。

借金問題に強い弁護士・司法書士事務所

当サイトがおすすめする「みつ葉グループ」は、2012年3月に創業し、8年目を迎える総合士業グループです。東京・福岡・大阪・札幌・広島・沖縄の6拠点で、経験豊富な債務整理専属チームがフルサポートしています。

みつ葉グループは、弁護士・司法書士・行政書士・税理士・土地家屋調査士など多数の専門家を有する総合士業グループです。そのため、それぞれの専門家が連携・協力することで、あなたの状況に最適なワンストップサービスを提供することが可能です。

全国で365日24時間、いつでも相談可能です。また、相談は無料で受付けており、安心して相談できる良心的な事務所です。また、職場や家族、知人に知られたくないという方にもサポートをしています。

気になる費用ですが、分割払いができるため、手元にお金がなくても気軽に相談ができます。

みつ葉グループは、本当に必要な手続きを見極めてくれる良心的な法律・法務事務所です。もし借金問題に苦しんでいるなら、一人で悩ますに、まずは相談してみてください。あなたの借金の状況に合った、最善の解決方法を提案してくれます。

法テラス

法テラスとは、経済的な理由などによって法律支援を受けられない方々をサポートするために設けられた国の機関のことです。正式名称は、日本司法支援センターです。

法テラスでは、低収入で費用の支払いが困難な女性も安心して相談できる環境が整っています。

法テラスが定める一定の収入を下回れば、3回まで無料相談を受けれたり弁護士や司法書士への依頼費を立替える民事法律扶助制度を利用できます。

弁護士・司法書士会の相談センター

法テラス以外にも、弁護士会や司法書士会が運営している相談センターへなら無料相談することができます(時間制限あり)。

相談センターでは、詳細な資料を用いた面談や、電話での法律相談を受け付けています。

女性の弁護士・司法書士に相談したいという方へ

性別で、弁護士や司法書士の優劣が決まるわけではありませんが、男性は何となく怖いと感じる方もいると思います。

また、借金をした理由によっては、男性に話しにくいこともあるでしょう。

ここでは、女性弁護士・女性司法書士に相談するメリットや相談する方法などを解説します。

女性の弁護士・司法書士に相談するメリット

同性の弁護士や司法書士に相談する最大のメリットは、異性より相談しやすい点です。また、同じ立場から問題解決に向けた提案・返済計画を提案してもらえるので、より自分の生活に合った計画を作成できるかもしれません。

女性の弁護士・司法書士に相談するには?

弁護士や司法書士のホームページで所属している弁護士・司法書士の情報を確認するのか確実です。

弁護士会や司法書士会が実施している無料の法律相談会に、いつも女性弁護士・司法書士がいる訳ではありません。

そのため、女性の弁護士・司法書士に相談をするためには、各自治体や弁護士会などで企画されている「女性のための法律相談会」に参加するのも方法の一つです。

女性の借金問題はすぐに専門家に相談を

借金の問題はデリケートな問題であるため、友人や家族に知られたくないからと、自分でなんとかしようとして、事態が悪化することがよくあります。

女性の場合、風俗などの水商売を始める方がたくさんいます。しかし、一度こうなってしまっては、取り返しがつきません。

女性の借金問題は、男性よりも早く対応することが大切です。

「もしかしたら借金が返せないかも…」と思ったらすぐに弁護士や司法書士の無料相談を利用することをおすすめします。

借金問題に強い弁護士や司法書士であれば、あなたの状況に合った最適な解決策を提案してくれるはずです。

弁護士や司法書士というと、多額の費用がかかるイメージをお持ちかもしれません。また、ハードルが高く、「自分には関係ない…」と思ってしまう方もいるかもしれません。

しかし、最近は債務整理を多く扱う弁護士・司法書士事務所なら、分割払いに応じてくれるなど、お金に困っている人に寄り添ったサービスを用意していることも多く、利用しやすくなっています。

また、女性の相談員もいるため、女性ならではの悩みも少しは話しやすいかもしれません。

借金問題は放置していても、何の解決にもなりません。まずは気軽に相談してみてはいかがでしょうか。

債務整理に関するご相談はこちら|5分程度のお電話で対応可能です

当サイトがおすすめする「みつ葉グループ」は、2012年3月に創業し、8年目を迎える総合士業グループです。東京・福岡・大阪・札幌・広島・沖縄の6拠点で、経験豊富な債務整理専属チームがフルサポートしています。

みつ葉グループは、弁護士・司法書士・行政書士・税理士・土地家屋調査士など多数の専門家を有する総合士業グループです。そのため、それぞれの専門家が連携・協力することで、あなたの状況に最適なワンストップサービスを提供することが可能です。

全国で365日24時間、いつでも相談可能です。また、相談は無料で受付けており、安心して相談できる良心的な事務所です。また、職場や家族、知人に知られたくないという方にもサポートをしています。

気になる費用ですが、分割払いができるため、手元にお金がなくても気軽に相談ができます。

みつ葉グループは、本当に必要な手続きを見極めてくれる良心的な法律・法務事務所です。もし借金問題に苦しんでいるなら、一人で悩ますに、まずは相談してみてください。あなたの借金の状況に合った、最善の解決方法を提案してくれます。

_v2-2-1.png)