「請求書が届いたけど返済できない。どう対応すればいいの?」

「催促されても返済するお金がない。ちょっとくらい無視しても大丈夫かな?」

オリコカードなどクレジットカードでローンを利用している人に少しでも知っておいて欲しいことを紹介します。

キャッシングやショッピングローンを利用している人は、あまり自覚がないかもしれませんが、世の中で言う借金をしている状態です。

もし、支払日に延滞しているのなら、あなたは世の中で言う債務者となっています。

この状態になってしまったら借金を支払うのが当然ですが、恐らく実際には生活余裕がない人が多いでしょう。

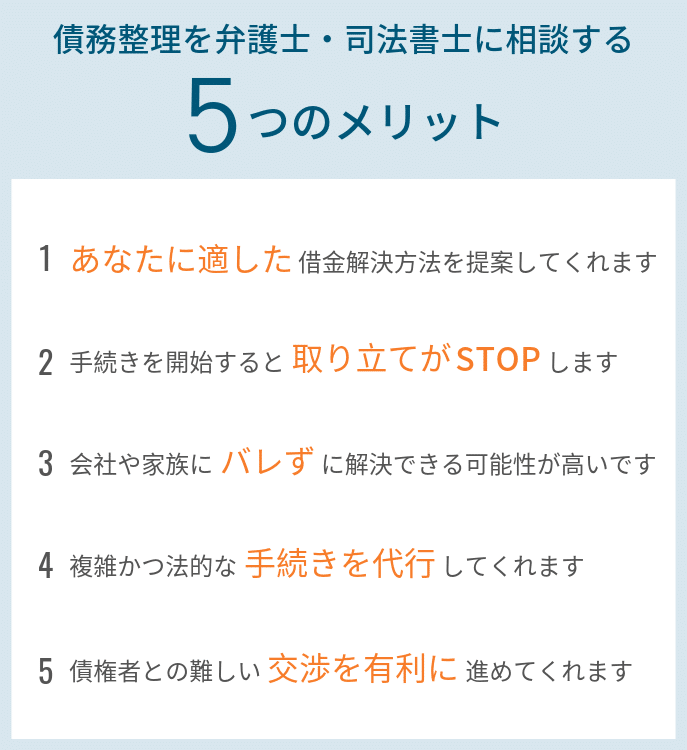

しかし、こういった人たちを救済するための返済方法を国が定めており、弁護士・司法書士に依頼することで減額したり、利息をゼロにすることができます。

その方法が「任意整理」という法的手続きです。

ただし、クレジットカードで作った借金は浪費や娯楽費の場合が多く、後ろめたい理由だと交渉が難航することがあります。

このような方は、一人で悩まずに必ず弁護士・司法書士に相談することをお勧めします。借金問題に強い弁護士・司法書士であれば、きっとあなたの状況に応じた適切な解決策を提案してくれるでしょう。

目次

カードの強制解約について

オリコカードは、契約当初の規約で決められた通りに、利用分を返済していくという条件のもと発行されるものです。

そのため、契約者がこの条件に反して滞納するなど利用状況が悪ければ、カード会社に強制解約される可能性があります。

もし強制解約された場合は、再びオリコカードを発行してもらうことはできるのか、ご説明していきます。

再契約の可能性について

オリコカードを強制解約されてしまった場合、同じカード会社と再度契約することは、まず無理だと考えたほうが良いでしょう。

信用情報機関に記録された強制解約の履歴は、一定年数が経てば情報が消えます。

ですが、それですべて綺麗にリセットされるということではありません。

各カード会社では会員の契約に関する履歴を独自に保管しており、信用情報機関のように一定年数で記録が消えることはないといわれています。

そのため、一度強制解約されてしまった会社との再契約は諦めるしかないでしょう。

全てのカードに影響する

どこかのカード会社で強制解約となった場合、他のカード会社との契約にも影響するのかというのが気になるところです。

結論からいえば、まったく影響しないということはありません。

強制解約された信用情報機関の記録は、その信用情報機関を使って審査をしているすべてのカード会社が確認できるようになっています。

そのため、記録が残っている間はカードを作ったり、ローンで何かを購入したりといったことが難しくなります。

もしもカードを作ることができたとしても、限度額を低く設定されることがほとんどです。

信用情報機関の記録が消えるまでの期間は、記録された内容によって異なり、5年~7年とされています。

債務整理のタイミングについて

強制解約になった場合、3ヶ月以上の滞納でなければCICの信用情報に金融事故の記録はつきませんが、JICC(日本情報信用機構)には強制解約の項目があるため、事故情報として5年間残ることになります。

ほとんどのカード発行会社はCICとJICCの両方に加盟しているため、クレジットカードの強制解約は、ほぼ確実に信用情報に傷をつけると考えてよいでしょう。

また、滞納情報があるとKSC(全国銀行個人信用情報センター)の入金区分の項目に×マークがつきますが、これも5年間登録されるため注意が必要です。

ブラック情報が登録されている状態では、新しくカード審査を通過したり、ローンを組んだりすることができなくなります。

たかが滞納で、と思う方もいるかもしれませんが、ブラックであるという点では、債務整理すること(自己破産や個人再生、任意整理)と何の変わりもないのです。

返済日までに、しっかりと引き落とし分を入金しておけば全く問題はないのですが、気づかないうちに滞納や強制解約に陥ってしまうこともあるので注意が必要です。

不注意の滞納を防ぐ

滞納に気をつけなければならないのは、クレジットカード利用者だけではありません。

利用者や、携帯電話を分割支払いで購入している人も、返済日までに確実に入金しておくことが求められます。

滞納には、返済資金の不足で起こるパターンと自分の不注意で起こるパターンがあります。

資金不足にならないために

返済資金の不足による滞納を防止するためには、無理な借入をしないことや返済シミュレーションをしっかり立てることが必要です。

返済シミュレーションは、カードローン会社のホームページでもできるので、借入の前には必ず一度行っておきましょう。

複数の借入がある場合は、おまとめローン等で一本化して整理することも、滞納の防止につながります。

また、クレジットカードを利用する際は、自分の支払い能力を十分に考慮しなければなりません。

高価な物を買いすぎてしまった場合は、後からリボ払いや分割払いに変更できることもあるので早めに対応しましょう。

引き落としを把握する

自分の不注意で起こる滞納を防止するためには、まずは引き落とし日をしっかり把握することです。

遅くとも引き落とし日の前日までには利用分を入金しておくようにしましょう。

オリコカードは、引き落とし日の当日の0時になった瞬間に、利用者の銀行口座へ振替照会を行います。

口座引き落としがどのタイミングになるかは、銀行のシステム次第となるので、当日入金で間に合うかどうかは銀行に問い合わせる必要があります。

また、先ほど例を挙げたように、複数のカードや口座を持っている場合は、徹底して管理をするようにしましょう。

住所や電話番号など登録情報の変更があった場合は、利用しているカード会社全てに変更届を出し、連絡が取れるようにしておくことが大切です。

オリコで債務整理するには

クレジットカードにはキャッシング枠とショッピング枠があります。

キャッシングの場合は、借金の限度額として年収の1/3までの貸し付けと、貸金業法で制限されています。

これには他社の貸付残高やカードローンの利用枠も含まれます。

ショッピング枠はほとんどの場合カード利用枠と同じですが、割賦販売法で決められている分割利用ができる枠(割賦利用可能枠)も同時に決められています。

割賦利用可能枠がいっぱいになると、1回払い以外利用できなくなる仕組みです。

リボ払いも債務整理できる

クレジットカードのショッピング支払い方法にはリボ払いがあります。

リボ払いでは毎月支払う金額を指定することができます。

通常は毎月確実に支払いできるように支払金額を低くしていますが、毎月カードショッピングをしていると返済が追い付かず、残高が増え続けていきます。

そのため、カード利用枠があっという間にいっぱいになり、毎月返済だけを続けるクレジットカードとなってしまいます。

リボ払いは安易に続けていると無期限に手数料を支払い続けることになります。

毎月の支払金額を大きくして残高を減らすことができないのであれば、任意整理を考えたほうがいいでしょう。

任意整理をすれば確実に残高が減り続け、借金を返済することができます。

任意整理のメリット

借金を軽減して返済する方法はいくつかありますが、その中でも任意整理は裁判所を通さない私的な方法です。

任意整理は、私的和解とも呼ばれておりオリコカードと交渉して支払い可能な弁済額にしてもらうというものです。

手続きを行うなら、必ず弁護士・司法書士に依頼しましょう。法律のプロでないとオリコカードに都合がいい和解契約になってしまう可能性があります。

私的な和解の場合は法的な制限がないので、当事者同士が納得すれば成立します。

うまく和解するにはやはり法律のプロの目が必要なのです。

オリコカードが取り扱っているものであれば、オートローン、ショッピングクレジット、クレジットカードのキャッシング、カードローン、融資といったあらゆるものが任意整理の対象になります。

複数の利用がある場合は、すべての利用を任意整理の対象にします。

すぐに支払い完了となるような場合を除いて、返済継続可能な債務があっても一本にまとめて交渉しましょう。

任意整理の前に知ること

最初にチェックするのは融資やキャッシングといった金融商品の実質年率です。

オリコカードをかなり昔から利用していると、年20%を超える金利で借り入れしている場合があります。

この場合は、過払い金が戻る可能性があるので、最初にチェックしてもらいましょう。

ただし、貸金業法の対象たなる融資商品だけなので、ショッピング利用では過払い金は発生しません。

任意整理によって和解する場合は和解契約日以降の将来発生する利息や手数料はカットされることが多いですが、オリコカードでも「将来利息」のカットに関しては認めるケースが多いです。

オリコカードに限らず任意整理で和解を勧める場合は、ある程度減額を交渉することができます。

減額率20%で交渉が成立すれば、和解水準は本来支払う金額の80%となります。

この和解水準は一律に決められているわけではなく、債務者の返済能力が大きく影響します。また、弁護士・司法書士の交渉能力も大きいでしょう。

対象となる金額が決まったら、どれくらいの返済期間で支払えるかを検討・交渉します。

返済期間については3~5年、つまり分割回数では36回~60回が標準です。

反対に、返済可能な金額から最長の支払回数で計算して、和解の対象金額を割り出して交渉するという方法もあります。

毎月2万円の支払いが限度であれば、2 × 60=120万円で交渉するのです。

和解契約してから返済を滞納すると法的な手続きが行われることになるので、確実に支払うことができる返済方法で交渉しましょう。

任意整理の流れ

任意整理の流れとしては次のようになります。

- 弁護士・司法書士への相談と任意整理の依頼

- 弁護士・司法書士が受任後、オリコカードへの受任通知を発送

- オリコカードは債務のすべてについて法律で決められた上限利息で引き直した計算書を作成し、弁護士・司法書士に送付

- 計算書をもとに和解交渉を開始

- 交渉成立後合意書(和解書)を作成

- 合意書に基づいて支払いを開始

全体の流れが完了するまで、およそ2か月はかかります。

もちろん、債務金額や件数などで違いがあります。

任意整理の大きなメリットとしては、受任通知をオリコカードが受け取った時点で、債務者本人への督促行為ができなくなります。

交渉先は代理人である弁護士・司法書士だけになるからです。その後督促電話や督促状の送付が全くなくなるので、督促を受けるストレスから解放されます。

弁護士・司法書士の受任解除などがあるとまた督促が開始されるので注意しましょう。

オリコカードとの交渉はすべて弁護士・司法書士が行いますが、途中経過の状況などは定期的に確認しましょう。

また、和解成立までは返済する必要もなくなりますが、予定されている返済金額は積み立てておきましょう。

返済が免除されている期間は交渉成立までの間だけです。和解成立後も余裕をもって支払える準備をしておくことが必要です。

交渉が成立して支払いが開始になっても基本的には、すべて弁護士・司法書士経由で行います。

つまり、支払いも弁護士・司法書士が行うので、債務者は弁護士・司法書士に毎月お金を支払うことになります。

借金の専門家に相談する

借金問題の手続きは複雑で、かつ専門知識がないとどの手続きをするべきか、判断できないことが多いです。

例えば、自己破産しか無いと思った人が任意整理を行うことはよくあります。

実際、債務整理手続きの8割は任意整理が行われていると言われています。

このように、知識としては知っていても認識が間違っていることも多くあるので、個人で対応するのは危険性があります。

一人で悩まずに、必ず弁護士・司法書士に相談することをお勧めします。

当サイトがおすすめする「みつ葉グループ」は、2012年3月に創業し、8年目を迎える総合士業グループです。東京・福岡・大阪・札幌・広島・沖縄の6拠点で、経験豊富な債務整理専属チームがフルサポートしています。

みつ葉グループは、弁護士・司法書士・行政書士・税理士・土地家屋調査士など多数の専門家を有する総合士業グループです。そのため、それぞれの専門家が連携・協力することで、あなたの状況に最適なワンストップサービスを提供することが可能です。

全国で365日24時間、いつでも相談可能です。また、相談は無料で受付けており、安心して相談できる良心的な事務所です。また、職場や家族、知人に知られたくないという方にもサポートをしています。

気になる費用ですが、分割払いができるため、手元にお金がなくても気軽に相談ができます。

みつ葉グループは、本当に必要な手続きを見極めてくれる良心的な法律・法務事務所です。もし借金問題に苦しんでいるなら、一人で悩ますに、まずは相談してみてください。あなたの借金の状況に合った、最善の解決方法を提案してくれます。

_v2-2-1.png)